值得关注的“红利plus” 当前行情如何应对?这条指数值得关注

上半年,红利资产凭借强势的市场表现,以及股息率高、估值较低、防御属性强等多重优势,逐步进入很多人的投资视野。

但自5月开始,大部分红利类指数出现了明显的回调,至9月的市场低点时,主要红利指数在这段时间的回撤幅度均超过13%。值得注意的是,同期东证红利低波全收益指数回撤在8%以内。(数据来自Wind,2024.5.28-2024.9.13)。

“十一”前后,市场经历了一段波澜壮阔的行情。数据显示,截至10月23日,东证红利低波全收益指数距离今年5月份高点已经上涨超过7%。

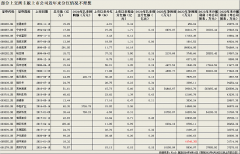

注:数据源自Wind,自2020.4.21(东证红利低波指数发布日)至2024.10.23,东证红利低波全收益(921446)、中证红利全收益(H00922)、上证红利全收益(H00015)、红利低波100全收益(H20955)、中证红利低波动全收益(H20269)分别是东证红利低波(931446)、中证红利(000922)、红利指数(000015)、红利低波100(930955)、红利低波(H30269)对应的全收益指数。指数历史数据不代表未来表现及本基金业绩。

从走势图容易看出,东证红利低波指数发布至今,领跑一众主流红利指数,成为“红利plus”。

为什么东证红利低波能做到“红利plus”?从指数行业和风格构成、以及指数的编制细节中或许能窥见原因。

周期股

从中信大类风格分类来看,东证红利低波指数在周期风格上明显低配,权重占比在9%以下,同期其他红利类指数中周期风格在30%附近,而中证红利的周期风格更是超过38%。

数据显示,从5月下旬的高点到9月低点,周期(风格.中信)指数下跌超过17%,一定程度上带动了主流红利类指数的回调。

在红利投资过程当中,“高股息陷阱”是一个老生常谈的问题,其中很重要的课题就是如何对待和处理周期股。钢铁、煤炭、交运等周期股存在明显的产能和利润周期,当行业步入景气上升周期时,公司盈利和利润率明显好转,带动现金分红和股息率处于高位;而当周期下行时,股息率则随之回落。

当周期股的股息率较高时,客观上相对容易进入红利类指数,但这不一定意味着其长期投资价值就高,反而应当警惕后续业绩和股价可能出现的波动。

以周期(风格.中信)指数的股息率为例,其股息率最高时与中证800指数接近,例如2019到2020年前后;而股息率在低位时则明显低于中证800指数,最低时甚至触及0.6%附近,周期股的股息率难以长期维持在较高水平。

除了股息率的周期波动,周期股常见的特征还有ROE水平随着业绩呈现周期性波动,以及二级市场股价也存在较强的波动性。

查阅编制方案可知,周期股难以进入东证红利低波指数的原因主要有三点:

一是与市场上其他红利指数相比,东证红利低波指数别出心裁地加入了对ROE水平以及ROE稳定性的考量,这一点就将大部分周期股排除在外。

二是指数在构建时,会重点考察公司分红的稳定性和持续性,周期股往往难以保持持续较高的分红,也就难以通过筛选。

三是指数还纳入了低波动因子,用近五年周收益率的标准差来筛除存在股价高波动的公司。周期股的股价走势往往不太平稳,这一点更是增加了进入指数的难度。

银行股

从前文的风格构成表来看,东证红利低波指数偏重金融和稳定风格,合计权重超过七成,而同期其他红利类指数中金融和稳定风格占比在四至五成左右。

当前,主流红利类指数的第一大行业均为银行。可以说,今年红利类指数的走势和银行的强势表现有很大关系。

市场表现方面,申万银行指数呈现领跑姿态,不断逆势创出新高,成为今年市场的一抹亮色。Wind数据显示,从今年年初至10月23日,银行板块涨幅超过29%。

与此同时,一些投资者担心红利类指数中银行占比过大,如果后续银行板块回调,可能会拖累红利指数的表现。

从指数编制上看,东证红利低波指数确实未限制单一行业的权重。但指数本身设置了严格的筛选标准,除了要求成份股有稳定较高的股利政策,还要在ROE、股价波动率等方面有较好的表现,最终能够选入指数的股票都具有现金流充沛、盈利能力稳定、稳定高分红等特性。

长期以来,银行板块存在被低估的状态,受益于其股息率与无风险收益率的利差走阔,目前正在进入价值重估的过程中。基本面上,随着近期一揽子政策出台,宏观政策的逆周期调节力度加大,对改善资产质量预期形成有力支撑,有助于提升银行净资产稳定性。

数据显示,银行板块在东证红利低波指数中的占比也是逐步提升的,这与其银行板块逐渐改善的基本面情况相吻合。

展望后续,东证红利低波指数设置了每半年调整一次成份股,届时将重新检视成份股构成情况。如果银行业出现了导致预期股息率系统性下降的因素,那么在指数调整过程中将会反映这一变化,银行业的权重也将会下降。

如果银行业未来能稳定保持较高的股息率水平,本质上这与红利投资的出发点是适配的,即便在红利指数中占据较高的权重,也不必过于担心。

从中长期来看,在无风险利率趋势性下行的条件下,具有良好基本面和稳定分红特征的资产,是兼具防御性和进攻性的投资选择。在当前的全球经济环境和利率环境下,拥有基本面支撑的红利资产性价比较高,适合作为长期资产配置的“新底仓”。

东方红中证东方红红利低波动指数基金(A类:012708,C类:012709)紧密跟踪东证红利低波指数(代码:931446),值得长期关注。(CIS)

风险提示:

指数历史数据仅供参考,不代表未来及本基金业绩表现。本基金为指数基金,标的指数为中证东方红红利低波动指数(代码:931446)。本基金面临的主要风险包括但不限于:市场风险、管理风险、流动性风险、信用风险、技术风险、操作风险、投资特定品种(包括债券回购、股指期货、股票期权、资产支持证券、科创板股票、存托凭证、北交所股票等)的风险、参与转融通证券出借业务的风险、本基金法律文件风险收益特征表述与销售机构基金风险评价可能不一致的风险和其他风险等。本基金特有风险主要是指数化投资风险,包括:标的指数回报与股票市场平均回报偏离的风险、标的指数波动的风险、基金投资组合回报与标的指数回报偏离的风险、跟踪误差控制未达约定目标的风险、标的指数值计算出错的风险、标的指数变更的风险、指数编制机构停止服务的风险、成份股停牌风险等。基金过往业绩不预示未来表现,管理人管理的其他基金业绩不构成本基金业绩的保证。管理人不保证基金一定盈利,也不保证最低收益。基金有风险,投资需谨慎,请认真阅读基金合同、招募说明书、基金产品资料概要及前述文件更新内容。本基金是一只股票型基金,其预期风险与预期收益高于混合型基金、债券型基金与货币市场基金。本基金的风险等级评级结果请以销售机构的评级为准,请投资者根据风险承受能力购买相匹配的风险等级产品。本基金由上海东方证券资产管理有限公司发行与管理,代销机构不承担产品的投资、兑付和风险管理责任。

下一篇:规模已超80亿元!逾30家沪市公司披露股票回购增持贷款事项

更多"值得关注的“红利plus” 当前行情如何应对?这条指数值得关注"...的相关新闻

每日财股

- 每日财股:达安基因(002030

投资亮点 1.新冠检测概念,又是熟悉的转折+缺口的模式,最近疫情又出现反复,并且...[详细]