证监会开市前重磅发声!海通:新冠肺炎不会改变牛市(3)

海通策略:新冠肺炎不会改变牛市趋势

原标题:【海通策略】信心和耐心--新冠肺炎对比非典(荀玉根、郑子勋)

核心结论:①新冠肺炎不会改变牛市趋势:历史上牛市终结源于政策面或基本面出现重大转折,这次疫情对基本面影响类似03年非典,是短期性的。②会影响牛市节奏:短期急跌后仍需要时间盘整消化,20Q1市场形态类似19Q4,等待疫情控制住及后续基本面数据支撑再上行。③坚定信心、保持耐心,借鉴非典,新增病例见顶对应市场恐慌底,疫情不改变行业表现的中期排序。

信心和耐心

--新冠肺炎对比非典

春节前武汉爆发新型冠状病毒感染的肺炎(下文简称新冠肺炎),引发市场担忧,导致节前最后一周市场大跌。本文分析借鉴了2003年非典对基本面和市场情绪的影响,认为这次新冠肺炎疫情不会改变牛市趋势,坚定信心,但会影响牛市节奏,需要多一些耐心。

1.新冠肺炎不会改变牛市趋势

回顾历史,牛市结束的信号:政策面或基本面发生重大转折。受新冠肺炎影响,节前最后一周市场大跌,上证综指重回3000点下方,有投资者担忧牛市就此夭折。我们回顾了A股历史上最近三轮牛市(05/06-07/10、08/10-10/11、12/12-15/06),发现历次牛市结束都需要基本面、政策面或资金面发生较大转折:①05-07年这轮牛市,上证综指在07/10达到了最高的6124点,然后指数一路下跌至08/10的1664点,牛市结束主要源于宏观政策持续收紧后基本面回落。当时经济由复苏走向过热,CPI当月同比从06年最低的0.8%上升至08年2月最高的8.7%,为控制通胀,央行多次加息,一年期定期存款利率从07年3月的2.79%升至08年5月最高的7.70%,货币政策转向后基本面也开始下滑,实际GDP累计增速从07Q2的14.4%下滑至09Q1最低的6.4%,全部A股归母净利润累计同比增速也从07Q1的81%下滑至09Q1的-26%。②08-10年牛市中上证综指在09年8月见顶3478点,之后中小板指接力上涨至10年11月的7493点,此轮牛市结束原因同05-07年牛市类似,宏观政策收紧后基本面回落。随着CPI由09年7月的-1.8%上升至11年7月的6.5%,货币政策开始收紧,大型存款类金融机构存款准备金率从10年1月的16%上调至11年6月的21.5%,一年期定期存款利率从10年10月的2.5%逐步上升至11年7月的3.5%。全部A股归母净利润累计同比增速从10Q1的61%下滑至12Q3的-2%,中小板增速从69%下滑至-11%。③12-15年牛市中上证综指在15年6月见顶5178点,此轮牛市结束主要源于股市资金面的供求关系被破坏。我们在《股灾反思系列报告(1-3)-201507》中分析过,杠杆交易是当时疯牛的重要推手,最终股市去杠杆时牛市结束。我们测算15年6月A股整体杠杆率(场内融资余额与场外配资之和占A股自由流通市值的比重)最高曾达到13-16%,远高于美国的2.5%。由于杠杆过高,监管要求彻查场外配资,股市去杠杆引起市场下跌,而市场下跌进一步引发大面积的杠杆资金被强行平仓,恐慌情绪进一步升级,资金大幅出逃,最终导致股市大跌。从历史上3轮牛市见顶的信号看,每次牛市结束都需要政策面、基本面或者资金面出现重大转折。

参考03年非典,新冠肺炎疫情对基本面影响有限,不会改变牛市趋势。我们前期多篇报告分析过,上证综指19年2440点=05年998点,第六轮牛市已经在路上。从市场特征看,指数涨幅、个股涨幅、资金流动均显示牛市特征:2019/01/04至今(截至2020/01/23,下同)上证综指、万得全A、中小板指、创业板指四大指数涨幅均超过20%,上涨时间均超过一年;73%的个股上涨,涨幅平均数31%,中位数15%;2019年月均资金流入接近500亿,与历史上牛市第一阶段的体量接近。既然是牛市,如前所述,牛市结束需要基本面、政策面出现重大转折。当前时点宏观政策收紧不太可能,可能导致牛市结束的因素只能是新冠肺炎疫情对基本面产生影响。对比分析2003年非典,我们认为,这次肺炎疫情与非典类似,对基本面影响有限,不会改变牛市趋势。第一,病情的破坏力。从人数看,03年非典期间中国内地确诊5327例,死亡349例,死亡率6.6%,而本次肺炎截止2020/01/31确诊11791例,死亡259例,死亡率2.2%,其中湖北以外地区死亡率只有0.22%。虽然新冠肺炎确诊人数更多,但死亡人数较少。第二,持续的时间。从时间上看,非典从02年11月出现第一例病例,03年4月官方才正式开展防治工作,发生到作出反应的时滞大约是5个月。本次首例肺炎病例发现是在19年12月,20年1月20日中共中央总书记、国家主席、中央军委主席习近平对新型冠状病毒感染的肺炎疫情作出重要指示,反应时滞不到2个月。第三,疫情风暴点的经济体量。从地区经济看,03年非典主要受影响地区为广东和北京,02年两者GDP合计占全国GDP的比重为14.6%,本次新冠肺炎疫情主要发生在湖北,19Q3湖北GDP占全国GDP的比重为4.3%。03年非典对当年基本面的影响就一个季度,实际GDP当季同比增速02Q4-03Q4五个季度分别是9.1%、11.1%、9.1%、10.0%、10.0%,全部A股归母净利润单季度同比增速为192%(低基数效应)、89%、5%、31%、70%,即03Q2基本面小幅下滑,但是宏微观基本面02年初-04年初向好的趋势并未改变。整体来看,我们认为本次新冠肺炎对基本面影响也有限,企业盈利企稳回升的趋势不变,只是单个季度基本面可能受影响,原先我们判断上市公司净利润同比19Q3见底后圆弧底回升,现在看受到疫情影响,可能是19Q3-20Q1构筑W型底后回升。

2.

新冠肺炎对短期行情有冲击

03年非典前后A股复盘:短期冲击市场,不改股市原有格局。2003年的非典从02年11月开始,至03年7月基本结束,疫情最紧张阶段是03年4月下旬到5月底,即全面抗疫阶段。回顾03年非典期间的行情,上证综指在1月6日见底1311点后开启了当年的春季行情,一直上涨到4月16日最高的1649点,期间指数最大涨幅近26%,这期间非典疫情由于当时信息传播渠道有限加数据有所隐瞒,并未引起投资者的太大关注。4月17-20日中央开始全力以赴应对,时任国务院总理温家宝正式警告地方官员,瞒报少报疫情的官员将面临严厉处分,时任北京市市长孟学农和卫生部部长张文康的党内职务被撤,北京市公布的非典确诊病例数从之前有所隐瞒的37例增至339例。疫情的升级引起了投资者恐慌,4月17-28日中午,上证综指连续下跌,最大跌幅9.2%。28日下午,关于股市延长休市的消息不胫而走,指数大涨,4月17-28日上证综指累计跌幅4.3%。4月29日,证监会发布《关于做好证券、期货营业场所非典型肺炎预防工作的通知》,宣布股市延长休市4天。5月休假期间,疫情得到控制,中国内地每日新增非典病例从5月7日开始明显下降,5月7-10日4日的新增确诊病例数分别为151、138、107、79例,新增疑似病例数分别为42、2、-82、-40例。因此5月12日开市后上证综指上涨至5月底,累计涨幅3.6%。进入6月,疫情基本得到控制,6月15日中国内地实现确诊病例、疑似病例、既往疑似转确诊病例数均为零的'三零'纪录,6月24日世卫组织将中国大陆从疫区中除名。而上证综指在6月3日见顶后,一路下跌至11月13日的1307点,最大跌幅16%。整体来看,疫情6月初才停止扩散,而股市则在4月底就已见底,股市更领先,股市的底部往往是情绪最恐慌的时候,每日新增病例见顶回落是情绪转折点。再拉长时间看,01年底至04年初市场整体处于震荡行情,非典只影响了市场短期走势,并未改变市场中期趋势。

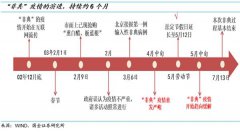

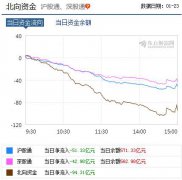

新冠肺炎对行情的冲击:时空分析。本次疫情对投资者情绪的影响和03年类似,早期疫情扩散时并未引起投资者足够重视。2019年12月8日武汉就出现了第一名肺炎患者,12月31日武汉市卫健委就多例肺炎的情况进行了通报,此后武汉市卫健委就肺炎情况几乎每日进行通报,世界卫生组织也开始介入,但股市并未受到疫情影响,股市从19年12月3日开启春季行情,至20年1月19日上证综指期间最大涨幅约为8%。1月20日,中共中央总书记、国家主席、中央军委主席习近平就疫情工作作出重要指示,国务院总理李克强部署新型冠状病毒感染的肺炎疫情防控工作,1月23日武汉'封城'。市场这才意识到此次疫情的严重性,春节前最后一周上证综指累计下跌3.2%。前文已经分析,疫情不会改变牛市趋势,对股市短期冲击如何?第一,空间分析:以上证综指为例,19年12月3日低点即2857点或将承压,但很难破19/08/06的低点即2733点。上证综指2857点市场止跌开始春季行情,背后有三个催化:月度基本面数据开始企稳、宏观政策偏暖、中美关系缓和,后两个因素其实最终影响未来基本面,现在新型冠状病毒感染的肺炎疫情虽然不会改变基本面最终见底回升的趋势,但或将对短期基本面造成影响,故这个低点或将承压。借鉴03年非典期间上证综指最大跌幅和春节A股休市时外盘表现,短期A股仍需消化情绪冲击,20年1月24日-31日富时中国A50期指累计下跌7.0%(最大跌幅8.9%,下同)、恒生指数下跌5.7%(6.0%)、中国台湾加权指数下跌4.9%(6.0%)、美股道琼斯工业指数下跌1.0%(2.9%)、德国DAX指数下跌2.1%(3.9%)、富时100指数下跌2.5%(4.5%)。此外,2733点是中美摩擦恶化、港股大跌、人民币汇率破7、国内经济数据下滑等各类因素叠加下的恐慌低点,目前至少外部环境比当时好,市场情绪很难再那么低迷。第二,时间分析:密切跟踪每日新增确诊病例数和新增疑似病例数。03年非典疫情期间,每日新增确诊及疑似病例数在五一休市时均见顶回落,上证综指在4月28日盘中创下的低点即是疫情行情的底部。本次疫情带来的调整何时见到最低点还需进一步观察每日新增病例数。见到低点后,市场仍需要一段时间盘整消化,等待疫情完全控制住。

3.

应对策略:信心和耐心

坚定牛市信心,保持一定耐心。2019年以来我们一直重申两个判断:上证综指19年2440点=05年998点,牛市有三个阶段,详见《现在类似2005年-20190217》、《牛市有三个阶段-20190303》、《'牛'转乾坤--2020年A股投资策略-20191117》。这次新冠肺炎来势汹汹,确实会对短期基本面形成冲击,但参考03年非典,不会改变基本面原有趋势。牛市的三个逻辑没动摇,即牛熊周期轮回、企业盈利见底回升、大类资产偏向股市,牛市趋势未变,坚定牛市信心。除非,新冠肺炎最终失控,在中国甚至全球大面积爆发,最终使得基本面一路向下,目前看这个概率很小。不过,新冠肺炎会影响牛市节奏,回顾19年上证综指2440点以来走势,2440-3288点是牛市1浪上涨,3288-2733点是牛市2浪调整,原本8月初至12月初2733-3040-2857点属于牛市3浪上涨前期的折返跑蓄势、19年12月3日2857点开启春节行情暨牛市3浪上涨加速,现在由于肺炎疫情影响,市场短期急跌后还需要时间盘整蓄势,即市场20Q1整体形态类似19Q4,因此需要保持一定耐心。未来何时盘整结束重新进入3浪主升浪上涨,一方面要看防控肺炎的进展,另一方面跟踪对冲的政策及基本面数据。20/01/26国务院宣布延长2020年春节假期至2月2日,2月3日起正常上班,部分地区则决定2月10日再开始上班,节后返工伴随着人口的大量流动,本次新冠肺炎传染性较强,返工期间疫情可能还会有所反复,还需进一步观察。后续针对新冠肺炎的政策措施,包括对冲经济负面影响的政策,也需跟踪。此外,今年春节较早,3月后入春开工后的基本面数据需密切跟踪,届时也能评估新冠肺炎对短期基本面的冲击多大。回顾A股历史,往往有四月决断效应,最晚那时市场经历盘整后要选择方向,因为季度经济数据、年报季报等宏微观数据明朗,相信那时新冠肺炎早就控制住,市场最终会向上。

借鉴03年非典,短期冲击后行业表现的中期排序不变。回顾03年非典前后申万一级行业走势,我们将行情整体划分成3个阶段:第一阶段是03/01/06-03/04/20,此时市场处在春季躁动期,并未受到非典疫情的影响,领涨行业分别是银行、汽车、非银金融、钢铁、公用事业;第二阶段是中央开始重视非典至五一劳动节前,即03/04/20-03/04/30,受疫情影响市场大跌,行业上抗跌的是前期躁动行情的主线行业和受益于疫情的医药股,领跌的是休闲服务、传媒等基本面受疫情影响明显的消费类行业;第三阶段是劳动节开盘后至疫情结束,即2003/05/12-2003/06/15,由于休市期间新增病例数放缓,疫情预计可控,节前领跌的传媒和休闲服务领涨,而节前抗跌的银行和医药则领跌。疫情结束之后,即03/06/15至03年底,市场整体下跌,表现居前的行业仍是非典疫情恶化前的行业,即钢铁、通信、公用事业等。由此可见,非典对股市行业间表现的差异也只有短期影响。这次上证综指2857点以来领涨的行业是TMT,拉长时间看,着眼整个牛市3浪,最终还是利润增速快的行业涨幅更大,我们认为这次牛市的主导产业是科技+券商。从政策角度看,产业政策支持、中美摩擦引发的国产替代、金融领域鼓励直接融资有助于新兴产业发展。从业绩看,代表科技股的创业板业绩整体回升。截止2020年1月31日,创业板2019年年报预告披露率为94%,据此计算创业板整体19年归母净利累计同比增速为67.6%,而19Q3/19Q2为-5.9%/-21.3%。创业板中的个股主要集中在TMT、医药和电力设备及新能源这三个行业,因此创业板业绩趋势可以代表这些行业的趋势:19Q3创业板归母净利润中TMT占比为23.3%,医药为23.7%,电力设备及新能源为10.3%,其他行业为42.7%;2020/01/23创业板总市值中TMT占比为38.9%,医药为19.8%,电力设备及新能源为9.6%,其他行业为31.6%。回顾历史,牛市3浪中的日均成交量是1浪的1.5-1.9倍,日均成交额是1.6到2.5倍,本轮牛市1浪期间全部A股日均成交额约为6300亿元,参考历史经验,牛市3浪日均成交额有望近万亿,券商利润的高贝塔特征将逐渐显现。此外,在金融供给侧改革的背景下,做大直接融资、股权融资,必将做大做强证券行业,券商盈利能力更能进一步提升。

下一篇:海外“聪明钱”加速布局 十家外资机构人士共话A股新机遇

更多"证监会开市前重磅发声!海通:新冠肺炎不会改变牛市(3)"...的相关新闻

每日财股

- 每日财股:正邦科技(002157)

投资亮点 1、公司发布2019 年业绩预告:2019 年实现归母净利润16 亿元-18 亿元,...[详细]