2016年9月21日沪深股市公告提示

今日停牌公告

沪市

科达洁能、中粮屯河停牌终止日2016年9月20日。

深市

北方国际、兴业矿业、江南红箭、福星股份、天广中茂停牌。

国债1616、国债1620停牌1天。

中小A停牌1天1小时。

银华纯债停牌1小时。

本钢板材、鞍钢股份、广东鸿图、中南文化、万润科技、本钢板B取消停牌。

公告摘要

特尔佳:第一大股东变更仍无控股股东

特尔佳公告,公司股东创通嘉里于9月20日增持 公司股份472.05万股,占公司总股本2.29%,增持后,创通嘉里持有公司股份3000万股,占公司总股本的14.56%,成为公司第一大股东。公司仍不存在控股股东和实际控制人。

公司原第一大股东凌兆蔚及其一致行动人华特公司合计持有公司股份数量未发生变化,仍合计持有公司股份2648.51万股,占公司总股本的12.86%。

桃李面包拟定增 募资逾7亿元扩大产能

桃李面包9月20日晚间发布定增预案,公司拟以不低于37.75元/股向不超过10名特定对象非公开发行不超过1954.97万股,募集资金总额不超过7.38亿元,拟全部用于烘焙食品生产基地建设项目,旨在重点开拓中部和西部地区市场。

具体而言,公司此次募资项目包括武汉桃李烘焙食品生产项目、桃李面包重庆烘焙食品生产基地项目、西安桃李食品有限公司烘焙食品项目,拟投入募集资金分别为3.55亿元、2.72亿元和1.11亿元。

其中,武汉项目由公司下属全资子公司武汉桃李开展实施,项目建设完成后将新增甜面包、丹麦类、吐司类等烘焙食品产能共计2.55万吨,并配套建设车间办公、场地绿化等辅助设施。项目建设期为30个月,预计可实现年均营业收入为4.56亿元(不含税),年均税后利润为5987.44万元。

重庆项目由公司下属全资子公司重庆桃李开展实施,项目建设完成后将新增甜面包、丹麦类、吐司类等烘焙食品产能共计1.9万吨,并配套建设宿舍、场地绿化等辅助设施。项目建设期为30个月,预计可实现年均营业收入为3.32亿元(不含税),年均税后利润为4943.89万元。

西安项目由公司下属全资子公司西安桃李开展实施,项目建设完成后将新增甜面包、丹麦类、吐司类等烘焙食品产能共计6500吨,并配套建设场地绿化等辅助设施。项目建设期18个月,预计可实现年均营业收入为9278.31万元(不含税),年均税后利润为1431.30万元。

桃李面包表示,公司通过此次募投项目的实施,将进一步扩大产能,有效解决现阶段产能不足,为公司实现业务快速增长,在前景广阔的市场中获取更高市场份额提供必要条件。未来,公司将以华南、华东、华中、西北、西南为重点突破区域,产能扩张和渠道拓展相结合,扩大公司的市场份额,进一步巩固公司的行业地位。

武钢股份披露重组进展:宝钢股份拟换股吸收合并武钢股份

停牌近三个月的武钢股份9月20日晚间发布重组进展称,此次重大资产重组初步交易方案拟为:宝钢股份向武钢股份全体换股股东发行A股股票,换股吸收合并武钢股份,宝钢股份为合并方暨存续方,武钢股份为被合并方暨非存续方,预计不会导致公司最终控制权发生变更,也不会构成借壳 上市。

同时公告称,截至公告日,有关各方仍在就此次重大资产重组事项及方案进行进一步论证和完善,尚未最终确定。

同日武钢股份公告,为优化国有资本结构,公司控股股东武钢集团拟通过无偿划转方式将持有的公司24729.76万股A股股票划转给北京诚通金控投资有限公司,24729.76万股A股股票划转给国新投资有限公司。该无偿划转事项尚需取得国务院国有资产监督管理委员会的批准。

此次无偿划转实施完成后,武钢集团持有公司股票53.25亿股,约占公司目前总股本的52.76%,仍为公司控股股东;北京诚通金控投资有限公司、国新投资有限公司则分别持有公司各2.45%股份,持股数量均为24729.76万股。

大杨创世拟更名 为“圆通速递”

大杨创世9月20日晚间公告,为适应公司发展需要,公司拟将公司中文名称变更为“圆通速递股份有限公司”,英文名称变更为 YTO Express Group Co.,Ltd.,公司证券简称变更为“圆通速递”。

公告称,公司实施重大资产重组,并于9月13日取得中国证监会对重大资产重组的核准。重组完成后,上市公司将原有正处于转型 期的业务整体出售,并将持有圆通速递有限公司100%股权。公司主营业务、发展战略将发生重大变更,在本次交易完成后,上市公司控股股东将变更为蛟龙集团,上市公司实际控制人将变更为喻会蛟、张小娟夫妇。

截至目前,公司变更名称、经营范围、证券简称等事项尚需股东大会审议通过,并需向工商行政管理机关办理工商变更登记手续。公司证券简称尚待上海证券交易所核准。

鞍钢股份、本钢板材澄清鞍钢本钢重组传闻

鞍钢股份、本钢板材9月20日晚间双双发布澄清公告称,两家上市公司及其控股股东对有关鞍钢、本钢重组事项均不知情,同时两家上市公司均表示,目前无任何应披露而未披露的信息。

据鞍钢股份公告称,经过向公司的控股股东鞍山钢铁 集团公司等有关方面进行核实,截至目前,对报道中所提及的有关鞍钢、本钢重组事项,公司控股股东及公司均不知情。公司目前无任何应披露而未披露的信息。

本钢板材公告称,经向公司的控股股东核实,到目前为止,公司及控股股东均未收到有关部门关于本钢与鞍钢合并重组 事宜的任何信息。公司目前无任何应披露而未披露的信息。

9月20日,据媒体报道称:“下一步的钢企重组将是鞍本钢铁重组的实质性推进……下一个国家推动的兼并重组 对象将是鞍钢和本钢,马上就会研究,到年底可能就会对外公布”。

美的集团要约收购库卡集团获巴西反垄断 审查通过

美的集团9月20日晚间发布要约收购进展显示,截至北京时间2016年9月17日,公司此次要约收购库卡集团关于巴西反垄断审查的交割条件已经获得满足。

根据美的集团此前公告,上述要约收购已分别于北京时间8月27日、9月6日获得美国、俄罗斯的反垄断审查通过。

根据公告,公司此次要约收购尚需通过欧盟、墨西哥的反垄断审查,以及美国外资投资委员会(CFIUS)和国防 贸易管制理事会(DDTC)审查,前述政府审批最迟需在2017年3月31日之前完成。

全筑股份拟联手上海大学研发建筑装饰 施工机器人

全筑股份9月20日晚间公告,公司与上海大学签订共同研制建筑装饰施工机器人合作协议。公司称,此举标志着公司正式地、实际地开启了建筑装饰智能施工设备的研发及制造,在未来可以预见的时间内将逐步使用智能机器人 替代传统作业工人。

根据协议,全筑股份向上海大学提供研发施工机器人所需必要的技术资料、数据,指派相关工程师作工艺指导,对研发系统提出改进意见。上海大学负责研制“智能移动建筑装饰施工机器人”样机一台,完成样机的机械结构设计、软件设计和系统集成以及样机调试,并为公司相关人员提供技术培训。施工机器人研发的整机知识产权(包括机械图纸和控制系统软、硬件)归公司所有,上海大学具有署名权。此外,双方在此技术基础上,具有后续合作研发的优先权利。

全筑股份表示,公司拟采用施工机器人逐步替代现有施工工人,具体优势包括:随着施工机器人的批量制造和使用,会大幅度降低施工过程中的人工费用,提升项目的盈利能力;施工机器人的内部控制程序将精准控制作业,从而保证高品质的施工质量及良好的施工环境;施工机器人作业较少受到工作时限或天气等因素的限制影响,因此具有更长的作业时间;施工机器人的更新换代只需要技术解决,不会出现断代现象,从而解决未来或将出现的施工工人断层问题。

中国国航:与汉莎航空进行航线联营

中国国航9月20日晚间公告,公司于9月20日与德国汉莎航空股份公司(简称“汉莎航空”,代表其自身及其相关子公司)就双方在中国至欧洲之间的运营达成航线联营安排,并自2017年4月1日起实施。

根据联营安排,公司与汉莎航空及其子公司奥地利航空公司、瑞士国际航空 公司将协调航班时刻,扩大代码共享航班衔接,为旅客提供更便捷、实惠的出行选择,提升旅客出行体验;将推出更为丰富的票价组合,实行联合大客户计划,为大客户提供更具吸引力的产品;同时将进一步优化飞行常客计划,回馈双方常客会员。

中国国航表示,通过此次联营安排,双方在中欧航线的服务水平将得以提升,在欧洲市场的整体竞争实力将显著增强。

益盛药业控股股东及董秘或被罚市场禁入

益盛药业公告,9月20日,公司收到了中国证监会《行政处罚及市场禁入事先告知书》。因益盛药业未按规定披露信息,包括益盛药业上市前存在4名股东为556人代持股份的情形;益盛药业未按规定披露相关信息;益盛药业及其部分董事、监事和高级管理人员明知或应当知悉代持事宜;公司实际控制人张益胜指使隐瞒代持情况,中国证监会拟对益盛药业责令改正,给予警告,并处以六十万元罚款;对上市公司控股股东及实际控制人张益胜责令改正,给予警告,并处以九十万元罚款,同时,对张益胜采取5年证券市场禁入措施;对上市公司副总经理、董事会秘书李铁军给予警告,并处以三十万元罚款,同时,对李铁军采取3年证券市场禁入措施。

此外,李铁军因涉嫌内幕交易,中国证监会拟没收其违法所得505万元,并处以罚款1514万元。

益盛药业股票不会因《行政处罚及市场禁入事先告知书》中的拟处罚决定而被暂停上市或终止上市。

神农基因发行股份购买资产被否将再择机启动

神农基因(300189)发行股份购买资产申请昨日被否,公司9月20日晚公告,公司9月22日上午将召开投资者网上说明会。波莲基因目前正研发的新型SPT技术即将完成第三阶段,技术框架已基本确立,预计2018年将完成整个技术体系的专利保护并逐步商业化。鉴于该技术对公司战略重要性,公司在综合证监会审核意见、波莲基因实际经营情况等因素,审慎考量并制定方案后,再择机启动实施收购波莲基因控股权的相关程序。

吉艾科技实控人黄文帜向一致行动人转让5%股份

吉艾科技(300309)9月20日晚公告,公司实际控制人黄文帜9月20日通过大宗交易系统减持2172.75万股,占公司总股本5%,全部转让给一致行动人高怀雪。注:黄文帜9月来多次减持,公司8月23日曾公告,黄文帜拟减持1.26亿股,占公司总股本28.99%。其中减持的5200万股所得金额将无偿借给公司;剩余股份全部转让给一致行动人高怀雪。公告称,黄文帜与高怀雪系夫妻,股权转让为家庭间的股权安排。

·增持减持·

乐视网员工持股计划 增持5.1亿元公司股份

京东方首次实施回购方案耗资近5000万元

芭田股份控股股东计划增持公司股票

熊猫金控实际控制人累计增持公司2%股份

天舟文化控股股东披露减持计划

天孚通信股东朱国栋减持1.35%公司股份

龙宇燃油 实控人之一减持逾168万股

科新机电实际控制人减持公司股份

·停复盘公告·

科达洁能拟定增募资12亿元拓展主业

科达洁能9月20日晚间发布定增预案,公司拟以每股7.32元的价格,向新华联控股、芜湖基石2名特定对象非公开发行不超过16393万股,募集资金总额不超过12亿元,将用于锂电池 系列负极材料项目、建筑陶瓷智能制造 及技术改造项目。公司股票将于9月21日复牌。

方案显示,认购方新华联控股、芜湖基石与公司及持有公司5%以上股份股东、董事、监事和高级管理人员及前述主体关联方不存在一致行动关系或关联关系。其中,新华联控股此次拟认购金额约10亿元,认购数量为13661万股,约占公司此次发行后总股本的8.67%,将成为公司5%以上股东,构成公司潜在关联方。芜湖基石拟认购金额约2亿元,认购数量为2732万股。

此次发行完成后,公司总股本预计将增至15.75亿股,边程直接持股比例为11.04%,为公司第一大股东;新华联控股将直接持有公司8.67%股份,为公司第二大股东;卢勤直接持股比例为8.00%,为公司第三大股东;芜湖基石将直接持有公司1.73%股份。公司仍无单一股东能对股东大会、董事会以及日常经营具有绝对控制力。此次发行不会导致公司控制权发生变更,发行完成后公司仍不存在控股股东和实际控制人。

具体募投项目方面,锂电池系列负极材料项目总投资6.15亿元,拟投入募集资金4.91亿元。项目将建设年产2万吨锂电池系列负极材料生产线,包括建设1套1万吨/年锂电池负极材料石墨 化装置,5000吨/年碳微球生球制备装置,2万吨/年锂电池系列负极材料混配生产线以及与之配套的公用工程等设施。项目产品石墨负极材料,在电池中的主要用途是作为储备锂离子的材料,中间相碳微球属于人造石墨,主要应用于动力类锂电。

此外,建筑陶瓷智能制造及技术改造项目总投资约9.65亿元,拟投入募集资金合计约7.09亿元。该项目分为数字化陶瓷机械生产技术改造项目、年产200台(套)建筑陶瓷智能制造装备 研发及产业化项目两个项目,为公司建材机械业务板块的扩展与升级。

科达洁能表示,此次非公开发行有利于公司拓展新的业务领域,进一步培育新的利润增长点,通过开启锂电池系列负极材料项目,构建建材机械、洁能环保 、洁能材料三大业务并行的产业架构,并强化原有建材机械板块的业务实力,优化资源配置。

同日科达洁能公告称,基于对公司的认可和未来长期发展的信心,此次定增认购方新华联控股拟继续增持公司股份。以公司此次非公开发行事项获得中国证监会核准并实施完成为前提,自《简式权益变动报告书》公告之日起十二个月内,新华联控股或其一致行动人将继续增持科达洁能股份,预计增持股份区间为100万股至2500万股,占公司此次非公开发行后总股本的0.06%至1.59%。

中南文化21日复牌 拟逾6亿元收购游戏资产

中南文化公告,公司拟购买极光网络90%股权。极光网络全部股权作价为74250万元,其90%股权交易作价为66825万元。公司股票21日复牌。

本次交易对价由上市公司以发行股份及支付现金方式支付,其中,以现金方式支付26730万元,以发行股份的方式支付40095万元,发行股份的价格为18.58元/股,共计发行2158万股。

同时,公司拟向不超过10名符合条件的特定投资者发行股份募集配套资金,募集配套资金总额为40095万元。募集配套资金主要用于支付本次交易的现金对价、支付本次交易相关的费用及建设极光网络研发中心。

公告披露,极光网络是业内知名的网页精品游戏研发商。凭借管理团队对游戏研发的热情及多年来沉淀的行业经验,极光网络成功研发出《混沌战域》、《武神赵子龙》等精品游戏。盈利能力方面,极光网络2016年度、2017年度、2018年度承诺实现的净利润分别不低于5500万元、6875万元、8593.75万元。

中南文化表示,通过本次收购,公司补齐了网络游戏 内容板块的产业链短板,拥有了独立开发运营网络游戏的能力。未来,在公司统一筹划下,将不断向标的公司引入、嫁接优质IP内容,依托标的公司优秀的IP驾驭能力,持续构建以优质“IP”为支点的“大文化”战略布局,实现产业集团利益的最大化。

万润科技21日复牌 拟5.6亿元收购互联网广告公司

万润科技公告,公司拟向交易对方支付现金2.24亿元、并以13.47元/股发行2494万股,合计作价5.6亿元收购万象新动100%股权。公司股票21日复牌。

同时,公司拟配套募资不超过2.45亿元,用于支付本次交易的现金对价、交易税费和中介机构费用。

资料显示,万象新动作为一家移动互联 网广告公司,专注于为广告主提供移动互联网 端的精准营销服务 ,在数字精准营销领域的用户洞察、需求挖掘、策略制定、创意策划、定制化媒介采购、广告投放、数据监测分析及优化、程序化购买与数据分析等方面具有专业优势。盈利能力方面,万象新动2016年度、2017年度、2018年度、2019年度承诺净利润分别不低于4000万元、5200万元、6760万元、7774万元。

万润科技是集研发、设计、生产和销售为一体的中高端LED 光源器件和LED照明 产品提供商。上市公司通过完成对国内广告标识照明行业领军企业日上光电的收购,拓展了LED产业下游应用链,做好了向广告传媒行业延伸的准备;通过完成对鼎盛意轩和亿万无线的收购,快速的进入了互联网广告传媒领域。

本次交易是上市公司进入互联网广告领域以后积极谋求扩大互联网广告业务占比,整合行业资源的关键布局。通过本次交易,上市公司在互联网广告营销领域特别是移动互联网广告领域扩充了广告传媒经营团队、获得了相应的媒体资源及客户资源,完成了关键的产业延伸布局。上市公司拟通过持续的外延式并购整合,逐步实现传统制造业与广告传媒行业双轮驱动的发展局面,发挥LED制造和广告传媒服务的各自优势。

中粮屯河拟定增募资17.3亿元加码制糖业 务

中粮屯河9月20日晚间发布定增预案,公司拟以每股10.83元的价格,向中粮集团、中兴建融、聚赢基金三名特定对象非公开发行不超过1.6亿股,募集资金总额不超过17.33亿元,拟用于甘蔗 糖技术升级改造及配套优质高产高糖糖料蔗基地建设项目、甜菜糖技术升级改造项目以及补充营运资金。公司股票将于9月21日复牌。

根据方案,其中公司控股股东中粮集团拟以现金认购1亿股,认购金额为10.83亿元,发行后其持股比例预计将由51.53%增至52.32%。中兴建融、聚赢基金拟以现金分别认购0.4亿股和0.2亿股,认购金额分别为4.33亿元和2.17亿元。

方案显示,甘蔗糖技术升级改造及配套优质高产高糖糖料蔗基地建设项目拟投入募集资金4.43亿元。该项目以崇左糖业和江州糖业为实施主体建设“双高”基地,通过增加资金投入,以控制土地为手段,通过进行糖料蔗基地租赁、投资改良土地、滴灌设施、投资购置农机 具,引进先进种植品种,建立机械化、高效率的种植,保证甘蔗的高产量和高质量。建设面积方面,崇左糖业和江州糖业分别计划建设10万亩、5万亩“双高”基地。

甜菜糖技术升级改造项目拟投入募集资金2.87亿元,项目旨在为昌吉糖业、伊犁新宁糖业、焉耆糖业、额敏糖业和新源糖业5家子公司、分公司进行技术升级改造,具体包括环境改造、干法输送、自动化提升、自动包装线,异物控制等内容。

此外,公司综合考虑了行业现状、财务状况、经营规模以及市场融资环境等自身及外部条件,拟将本次非公开发行募集资金中的10.02亿元用于补充营运资金,以满足公司业务不断发展对营运资金的需求,进而促进公司主营业务持续健康发展。

中粮屯河表示,此次非公开发行将助力公司糖业产业布局,为公司提升规模、业务整合以及技术革新提供资金支持,推动公司加快建成“世界一流大糖商”。通过此次定增,公司将进一步加大对广西和新疆等地糖业项目建设的投入,从而不断提高公司食糖产量和质量。

同日中粮屯河发布股票期权激励计划草案,公司拟向不超过150名激励对象首次授予股票期权1500万份,约占公司总股本的0.73%,行权价格为12.20元/股,三个行权期对应业绩考核目标分别为:公司行权期前一个会计年度主营业务收入增长率分别不低于5%、6%和7%,扣除非经常性损益后的加权平均净资产收益率分别不低于4.5%、5%和5.5%,且均不低于对标公司75分位值;并完成上年度集团下达的EVA指标。

广东鸿图21日复牌 拟逾16亿元收购汽车 饰件企业

广东鸿图公告,公司拟向交易对方以18.25元/股发行5407万股,并支付现金6.58亿元,合计以交易价格16.45亿元收购宁波四维尔工业股份有限公司100%股权。公司股票21日复牌。

同时,公司拟募集资金不超过9.87亿元,用于支付购买四维尔股份股权的现金对价、标的公司子公司年产500万套汽车饰件项目的建设以及支付本次交易的发行费用。

公告披露,四维尔股份产品线丰富,可以满足主机厂不同档次乘用车 内外饰件系统的采购需求。四维尔股份拥有完整的产供销体系,主营产品具有较强的市场竞争力,且四维尔股份盈利能力较强,因此本次交易完成后,上市公司的盈利能力将进一步增强。业绩承诺方承诺标的公司2016年度、2017年度、2018年度实现净利润分别不低于1.23亿元、1.4亿元、1.62亿元。

广东鸿图表示,本次交易是上市公司完善多元化产品体系、提升产品结构优势,加强对整车(机)厂客户的服务水平,进而提升核心竞争力的重要举措之一。下游行业大型知名整车(机)厂对其上游零部件供应商有着严格的资格认证,其更换上游零部件供应商的转换成本高且周期长,双方形成了双向依赖的战略合作关系。

交易完成后,四维尔股份可利用上市公司的客户资源持续开拓市场,实现协同发展。上市公司通过收购四维尔股份,成功实现丰富产品类型,为下游行业大型知名整车(机)厂提供更加丰富的产品及服务,继续稳固双向依赖的战略合作关系。

鞍钢股份、本钢板材澄清鞍钢本钢重组传闻

鞍钢股份、本钢板材9月20日晚间双双发布澄清公告称,两家上市公司及其控股股东对有关鞍钢、本钢重组事项均不知情,同时两家上市公司均表示,目前无任何应披露而未披露的信息。

据鞍钢股份公告称,经过向公司的控股股东鞍山钢铁集团公司等有关方面进行核实,截至目前,对报道中所提及的有关鞍钢、本钢重组事项,公司控股股东及公司均不知情。公司目前无任何应披露而未披露的信息。

本钢板材公告称,经向公司的控股股东核实,到目前为止,公司及控股股东均未收到有关部门关于本钢与鞍钢合并重组事宜的任何信息。公司目前无任何应披露而未披露的信息。

9月20日,据媒体报道称:“下一步的钢企重组将是鞍本钢铁重组的实质性推进……下一个国家推动的兼并重组对象将是鞍钢和本钢,马上就会研究,到年底可能就会对外公布”。

· 限售股解禁·

002309中利科技

002389南洋科技

002408齐翔腾达

300038梅泰诺

300311任子行

300338开元仪器

600976健民集团

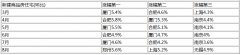

·深圳证券交易所停复牌公告·

证券代码证券简称停牌时间复牌时间期限停牌原因

000065 北方国际 2016-09-21 09:30 停牌 重大事项

000426 兴业矿业 2016-09-21 09:30 停牌 重大事项

000519 江南红箭 2016-09-21 09:30 停牌 重大事项

000761 本钢板材 2016-09-21 09:30 2016-09-21 09:30 取消停牌 澄清公告

200761 本钢板B 2016-09-21 09:30 2016-09-21 09:30 取消停牌 澄清公告

000898 鞍钢股份 2016-09-21 09:30 2016-09-21 09:30 取消停牌 澄清公告

000926 福星股份 2016-09-21 09:30 停牌 重大事项

002101 广东鸿图 2016-09-21 09:30 2016-09-21 09:30 取消停牌 重大事项

002445 中南文化 2016-09-21 09:30 2016-09-21 09:30 取消停牌 重大事项

002509 天广中茂 2016-09-21 09:30 停牌 重大事项

002654 万润科技 2016-09-21 09:30 2016-09-21 09:30 取消停牌 重大事项

更多"2016年9月21日沪深股市公告提示"...的相关新闻

每日财股

- 每日财股:*ST 中发(600520)

投资亮点 1. 公司主营半导体集成电路专用模具和化学建材专用模具的设计、研发、生...[详细]