疫苗协议及财报提振美股收涨 道指涨逾160点

金融界美股讯 北京时间7月23日消息,关注美国国会新一轮财政刺激政策,同时疫苗协议及企业财报均为市场带来提振,美股摆脱地缘政治风险的担忧情绪集体收涨,道指涨逾160点重新站上27000点关口;白银板块领涨,阿里概念股走低,辉瑞和BioNTech因获得疫苗订单提振收盘分别涨5.1%和13.72%;特斯拉财报超市场预期盘后涨逾6%。

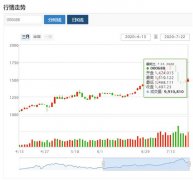

截止收盘,道琼斯指数上涨165.44点,涨幅0.62%报27005.84点;标普500指数上涨18.55点,涨幅0.57%报3275.85点;纳斯达克综合指数上涨25.76点,涨幅0.24%报10706.13点。美股板块大部分上涨。通用板块上涨1.52%。房地产板块上涨1.15%。材料板块上涨1.14%。医疗板块上涨0.90%。非必需品行业基金板块上涨0.86%。必需品行业基金板块上涨0.85%。工业板块上涨0.84%。通讯板块上涨0.09%。金融板块下跌0.08%。能源板块下跌1.20%。

周三美股主要指数继续震荡攀升,但地缘风险紧张情绪导致避险股票开始走强;亚洲市场涨跌互现,中国股市小幅走高,金价飙升至1880美元左右,日本股市转跌,人民币对美元一度出现明显贬值;欧洲市场全线回落,英法两国股市跌幅超过1%,油价冲高回撤,同时美国方面有消息称预计将以20亿美元向Biontech和辉瑞制药采购1一亿剂新冠肺炎疫苗,BiontecH股价直冲100美元关口,辉瑞股价涨幅也超过4%,但Snapchat由于未能提供全年业绩预期股价重挫超5%,iRobot业绩公布后出现明显的获利回吐情绪,股价大跌;早盘,三大指数基本平开,能源板块领跌,主要能源股一反昨天的强势上攻态势全部下挫,生物制药板块则在辉瑞带动下走高,AMD涨幅超5%创历史新高,带动半导体板块走势,科技板块表现两眼,此外金价走前刺激黄金矿股行情,相应板块ETF再创近期新高;盘中,科技股整体回落,工业板块开始走强,军工股走高,洛马股价逼近400美元整数关口,波音股价也回到180美元上方,同时美元指数持续走弱导致铜、铝相关股票继续走强,NVIDIA准备收购软银旗下ARM公司,股价回吐大部分涨幅;尾盘,市场传出消息,共和党计划推出新的补贴措施将失业补助延长至12月份,三大指数集体走强,道指领涨,公共事业板块领跑,VIX指数回落至25下方,盘后微软业绩表现良好但股价出现获利回吐行情,下跌超2%。

特朗普近三个月来首次出席白宫疫情简报会

美国总统特朗普21日在白宫新冠疫情简报会上就美国疫情走势、佩戴口罩等发表看法。这是四月末以来特朗普首次出席白宫疫情简报会。

特朗普说:“不幸的是,(疫情)可能在变得更好前变得更糟。”他说,美国不同地区疫情形势各异,南部佛罗里达州形势严峻。就戴口罩问题,特朗普说,美国政府“要求所有人在无法保持社交距离时戴口罩”。特朗普承认,无论人们喜欢与否,口罩对控制疫情传播有作用。

在被问及有关新冠病毒检测的问题时,特朗普说,如果医生和专家认为美国需加大检测量,他同意政府为此提供更多资金。有记者就特朗普接受病毒检测频次提问。特朗普说,他平均两三天接受一次病毒检测,但不记得有过一天检测两次的经历。

美联储:疫情期间切断援助将是灾难性错误

前美联储副主席艾伦-布林德(Alan Blinder)周三表示,美国国会必须继续帮助在新冠肺炎疫情期间下岗的患病美国人。他表示:“在这种紧急情况下切断美元流动将是一个灾难性的错误。我们可以对其进行重组,不必继续每周发放600美元福利,而是可以提高替代率,也就是之前工资的一小部分被失业救济金取代,同时保持同样数量的美元。这将留下足够的钱来支付一些奖金给那些重返工作岗位的人。所以,不切断美元流动、但要进行重组,这才是正确的做法。”

疫情重创美国企业 超3600家企业申请破产保护

据美国哥伦比亚广播公司援引一家法律服务公司的数据报道称,自今年开始到6月30日,已有超过3600家美国企业申请破产保护,与去年同期相比增加26%。有迹象显示,随着美国各地疫情反弹,经济复苏陷入停滞。仅6月份,美国企业破产申请数量就比去年同期激增了43%。今年宣布破产的企业包括儿童主题餐厅、租车公司、时尚集团、百货公司等,然而,它们只是疫情暴发以来企业破产潮的一小部分。

美联储议息会议下周将重磅登场 更多刺激措施将至

数位美联储官员表示,一旦对经济前景有了更加清晰的认识,他们就能更好地决定和前两个问题有关的计划的具体性质。当前,美国经济前景仍然非常不确定。比如说,美联储可能会根据经济复苏是否已站稳脚跟,或经济是否已经恶化而改变政策决定。

与此同时,讨论过后,美联储的官员们可能会进一步补充该央行更广泛的战略。在新冠疫情爆发之前,他们几乎接近于就一项长期目标官方修改达成共识。这一改变实际上相当于放弃了美联储的长期战略,即先发制人地上调利率,以防止通货膨胀率超过目标值(2%)。目前,美联储没有考虑过去的通胀表现。

欧央行倾向于要求银行今年年内停止派息

欧洲央行在3月份要求银行至少暂停派息到10月,以保留资本抵御疫情冲击。尽管这给一些银行带来了痛苦,但欧洲央行表示,这是换取空前的监管放松的条件。

欧洲央行表示,暂停派息的要求使欧元区银行体系保留了大约300亿欧元(350亿美元)资本,以用来消化损失并向受到疫情影响的企业提供贷款。央行敦促银行自愿遵守,不过欧洲央行监事会主席Andrea Enria表示,如果银行不按要求行事,欧洲央行可以采取“具有法律约束力的措施”。

美股进入"融涨"模式 纳指市盈率创15年新高 联储陷两难境地

巨量资金涌入使得美国最大的五只股票在标普500的市值占比从此前的12%飙升至25%附近,同时纳指的市盈率创15年最高水平。分析人士表示,当前环境有可能出现所谓的融涨,即不想错过股市上涨机会的投资者蜂拥进入股市——而不是经济基本面有所改善,从而不可避免地导致股市重挫。

但是这可能让美联储陷入一个尴尬的境地,一方面美联储的刺激措施稍有放缓可能导致股市从融涨转为“融毁”,但是持续巨量的宽松可能导致通胀飙升,这使得美联储偏离了最初的政策目标。

近1000名企业高管7月纷纷抛售股票!美股即将见顶?

随着美国股市攀升至20年来最昂贵的水平,上市公司的高管正表现出焦虑迹象。在市场3月份见底时正确买入的企业内部人士,目前主要在卖出。Washington Service汇总的数据显示,近1,000位企业高管本月出售了自己公司的股票,与内部买家的比例达到5比1。在过去三十年中,只出现过两次卖出/买进比率比现在高。

该机构研究主管Jonathan Moreland表示,在过去四周中,出现内部人士抛售的企业比有内部人士买入的企业多出186%,接近于过去十年往往预示短期市场见顶的200%水平。如今,即使面对疫情和经济衰退的影响,科技股仍处于历史高位,一些企业高管因此减持股票。尽管一些分析师警告称不要过多解读内部交易,因为估值以外的因素可能会影响这种交易。但今年和2018年的类似指标飙升都预示了股市下跌。

美六大科技巨头目前已占纳斯达克100指数市值近半

无论是今年的走势,还是其在1年、3年、5年或10年的表现,纳斯达克100指数的表现都超过了纳斯达克综合指数和标准普尔500指数。购买该指数已经越来越多地押注于六支大型科技股。苹果、微软、亚马逊、Alphabet、Facebook和特斯拉现在几乎占该指数市值的一半,该指数由100家大型公开交易的非金融机构组成。即使在新冠大流行和失业率飙升的情况下,这六只股票今年仍在大涨,收益从16%(Alphabet)到279%(特斯拉)不等。

不仅是纳斯达克100指数,科技巨头们的集中市值正在扭曲所有的市值加权指数。不包括特斯拉,上述五家科技企业市值目前已占标普500指数市值的22%,而6个月前该比例为17.5%。(不包括特斯拉,因该公司尚未达到该指数的盈利利能力要求。)该六家企业现在占纳斯达克综合指数的近41%,后者拥有2700多家成分股企业。

特斯拉第二季度意外盈利!净利润超过1亿美元

特斯拉周三盘后公布二季度财报显示,二季度每股收益0.5美元,市场预期亏损0.86美元,去年同期每股亏损2.31美元;营收60.4亿美元,市场预期53.65亿美元,去年同期63.5亿美元;净利润1.04亿美元,市场预期亏损2.4亿美元,去年同期亏损4.08亿美元。特斯拉实现了连续四个季度正收益,这意味着该公司有望被纳入标普500指数。

特斯拉表示,维持今年交付50万辆汽车的目标,将根据需要继续更新前景展望。上海工厂Model Y的生产线正在按计划建设,预计首批将于2021年交付。该公司称,将继续建设德国柏林工厂,在吸取以往工厂经验教训的基础上,对柏林超级工厂进行进一步的结构改进。下一个美国超级工厂已经选定,准备工作正在进行中。

陆金所最早今年赴美上市,IPO筹资目标为30亿美元

7月22日,据外媒报道,平安集团旗下陆金所寻求最早在今年赴美上市,IPO筹资目标为30亿美元。报道称,陆金所已经聘请了美国银行、高盛、汇丰、摩根大通等投行负责上市工作。目前,这些银行拒绝置评。陆金所方面称:对该传闻没有评论。

更多"疫苗协议及财报提振美股收涨 道指涨逾160点"...的相关新闻

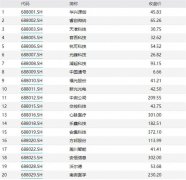

每日财股

- 每日财股:盘江股份(600395)

投资亮点 1.贵州盘江精煤股份有限公司全部承接了盘江煤电集团公司的主体业务,成...[详细]