国资系PE深陷尴尬

是为了更为市场化的运作,还是为了规避国有股转持?

当下一些国资背景的PE机构纷纷转让、退出国有股,不料却遭遇市场质疑。

“我所担心的,是事情会越来越糟糕。”卢方(化名)皱着眉头说:已经不止一家券商人士问他,“你们的基金到底有没有问题?”

祸起两篇文章。卢方主导的基金(以下简称B基金)这段时间有两家公司预备上市,出乎意料的,B基金中国有资金身份和比例的变化“受到了更多的关注”,而这些变化也被一而再再而三地认为是“为了规避国有股转持”。

2009年6月19日,财政部、国资委、证监会和全国社保基金理事会联合宣布:从即日起在境内证券市场实施国有股转持政策。四部委发布的实施办法规定,“股权分置改革新老划断后,凡在境内证券市场首次公开发行股票并上市的含国有股股份的公司,除国务院另有规定的,均须按首次公开发行时实际股份数量的10%,将股份有限公司部分国有股转由社保基金会持有。若国有股东持股数量少于应转持股份数量的,按持股数量转持”。

卢方很苦恼,外界对B基金“规避国有股转持”的质疑会影响到未来的投资以及被投公司上会。“现在很多公司在引入投资时,都会听取券商的意见;如果券商认为我们有问题,那就意味着我们可能会失去一些投资机会。”何况还有所投公司过会时,可能遭遇的尴尬。

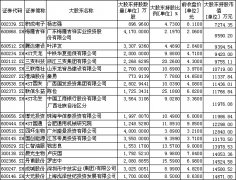

这并非卢方一个人的烦恼。据此前的不完全统计,仅在创业板市场中,涉及国有股转持的就有19家公司,包括深创投、达晨、中科招商等等在内国资系的股权投资公司都或多或少地陷在“规避国有股转持”的漩涡之中。

“这影响的不只是一小部分人,”招商局科技董事长顾立基此前接受记者采访时说,上缴社保基金的最大问题是导致“创投机构现金流紧张”。按照现有的国有股转持政策,国有VC/PE机构可能纯粹为社保基金打工而自己“连投资成本都无法收回”。而“上有政策、下有对策”地降低这一政策的杀伤力,只是VC/PE们的下意识反应。

“转身控股模式”

“此前我们一直以为这是好事。”卢方所说的,是B基金管理公司的“变身”。

去年6月初,B基金管理公司完成工商变更:B基金以存续分立的方式分拆为两家公司,B基金以及B基金控股公司,此后前者又向后者增发,B基金控股公司100%控股B基金。确立了控股集团架构。

这却引起了争议,B基金是否存在“私有化”的嫌疑?其原来是N公司的全资控股子公司,是纯粹的国有PE,但改制之后不久,B基金就引入了另一家民营企业充实其资本金,一举成为民营资本控股的PE基金。

卢方说当时出资人和GP团队都很高兴。对管理团队来说,“这意味着能力的提升,有能力管理更多的资金”。而N公司也挺高兴,“可以用同样多的钱介入更多的投资案。”就像现在全国各地的政府引导基金一样,“一般都有一个最高出资额的规定”。

这个过程与深创投几乎如出一辙。2010年6月,深创投的增资扩股计划收官。其在原有股东的基础上,引入了深圳市星河房地产开发公司、七匹狼(002029)(002029)集团有限公司以及深圳立业集团有限公司,使得其注册资本金由原来的18亿元扩大为25亿元。此次增资扩股后,深创投的国有资本持股比例下降到了50%以内。

这有利于消弭国有股转持政策的影响,因为深创投不复为“国有及国有控股企业”。2005年修订的新《公司法》认为,那些“出资额占有限责任公司资本总额50%以上或者其持有的股份占股本总额的50%的股东;或者出资额以及股权比例虽不足50%但享有的表决权足以对股东会、股东大会的决议产生重大影响的股东”。《转持办法》第八条规定:惟有国有资产监督管理机构确认的国有股东才需承担转持义务。

卢方一直否认这是管理团队规避国有股转持所做的应对:尽管引入民营资本迟至2010年2月才真正完成,“但这个计划的启动是2009年的上半年,当时国有股转持政策尚未出台”。B基金最初想要规避的,是“作为国有全资PE公司”的种种不便。

让更多人知道事件的真相,把本文分享给好友:上一篇:多晶硅躁动背后的问号

下一篇:美元LP开始捂钱包

更多"国资系PE深陷尴尬"...的相关新闻

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]