股指期货酝酿开缝 私募基金对冲暂无门

面世近一年的股指期货终于酝酿向以“对冲”为名的阳光私募基金们“开门”,但,很可能只是个门缝。

3月底,本报从多家信托公司获悉,阳光私募信托产品有望获准参与股指期货,但将仅限于套期保值交易,并要求所持有的卖出期指合约价值总额不超过产品持有的权益类证券总市值的20%,持有的买入期指合约价值总额不超过产品资产净值的10%。这与证监会对普通公募基金产品参与股指期货的限制基本一致。

如此严格的规定下,私募基金的对冲之路可能要被“绑着腿走”。

由于信托公司归属银监会管辖,因此上述事宜需等银监会的一纸意见。一位信托公司人士称,目前的这一说法还在征询意见中。也有消息称,银监会对此已基本敲定。

阳光私募难“对冲”

3月24日,深圳挺浩投资总经理康浩平来到深圳一家信托公司,他计划发行一只对冲套利的阳光信托产品,却吃了“闭门羹”,不只因为信托公司依然无法开股指期货账户,而且听说上述产品未来最多只能对冲20%的情况,令他颇为沮丧。

康浩平曾任恒指期货经纪人,目前管理的一只阳光信托2月份取得了19.37%的收益率,他以个人账户投资股指期货套利,近几个月也赚取了约20%的收益。本想趁热打铁发行相关产品,却未能成行。

“我很不理解,仅能做20%的空头,还有80%的现货风险敞口不能对冲。”康浩平说,“从长期看,股指期货市场是平抑股市波动的最好工具。如果遇到系统性风险,80%的现货风险暴露,股市依然会有很大的抛压。”

同时,按照上述说法,私募和公募一样,都仅能进行套保,套利和单边投机交易无法进行。“套利和投机的活跃也是股指期货市场能够实现套保交易的基础,如果所有的机构都只能套保,没有投机资金,谁又来承担风险?”康浩平称。

“这个百分比指的是合约面值,而不是运用的保证金总量。”中粮期货分析师孙瑜琴分析,如果一家私募管理的资产目前有10亿元市值,那其能够卖出价值2亿元的期指合约,按目前市场平均18%的保证金比例,动用资金仅为3600万元;或者买入1亿元的期指合约,动用资金1800万元。

格林期货总经理助理、金融研究院院长于军礼也认为,“在这种限制下,股指期货对于私募基金对冲其证券市场的风险,起不到什么太大的作用。”

去年一位业绩突出的阳光私募基金经理表示失望,“如果只能套保不能参与投机,不能放大杠杆,股指期货对我们的吸引力就很小了,即使参与也是在个别重大转折行情时少量套保,今年的市场指数或许不跌,但选个股难度加大,如果做套保可能两头挨耳光。”

好买基金研究中心分析师袁方调研私募参与股指期货的态度发现,大多数传统的证券投资背景出身的私募对投资股指期货并不是十分迫切,主要是有一定的期货从业背景或创新性强的私募较为迫切。

其实,一些阳光私募已经曲线参与股指期货,通过个人账户和自有资金操盘股指期货“练手”,也有公司以有限合伙制基金或信托结合有限合伙制基金的形式投资股指期货。

深圳一位阳光私募正在天津筹划有限合伙制基金,预发行投资股指期货的对冲产品。因为合伙制基金不受银监会的限制,可以开设一般法人账户,需准备的材料和流程也较为简单,且可以从事套保、套利、投机多种交易。

有限合伙制基金由普通合伙人和有限合伙人组成,前者即私募基金的管理人。还有一些私募发行了信托产品,以信托计划资金作为有限合伙人购买合伙制基金,曲线参与股指期货。深圳、上海、天津都已经有数家这样的合伙制基金成立。

一位信托公司总经理认为,有限合伙制基金在资金的申赎上不如信托产品便利,同时也处于监管空白,私募基金走上有限合伙之路,似乎在重返“非阳光化”。

上海一家私募基金总经理认为,股指期货可以为私募产品创新提供很大的空间。已经有一些资金实力较大的私募基金计划发行投资股指期货的结构化产品,他们认为股指期货的套保功能可以帮助承诺收益的结构化产品控制风险,提供更大的安全垫,不过如果仅是20%的对冲上限,这一策略如何实施还有待研究。

让更多人知道事件的真相,把本文分享给好友:下一篇:本土难敌外资 PE/VC薪酬揭秘

更多"股指期货酝酿开缝 私募基金对冲暂无门"...的相关新闻

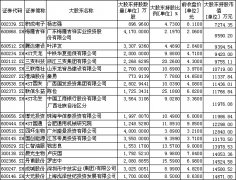

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]