标普揭破美国阳谋

美国以“双松”政策搭配谋求“单赢”的阳谋还将持续,值得我们高度警惕

信息化让精英思维的传递如光般迅捷,全球化让同质理念的形成如水般顺滑,两者的结合则为市场预期的惰性提供了温床。在冠冕堂皇的全球共识面前,市场参与者经常会不由自主地陷入独立性缺失的陷阱中,人们于耳濡目染和广为传颂间就逐渐信以为真了。而这,恰恰也为少数手握特权的政策制定者谋求“超预期”政策收益创造了条件。

细品当下的市场,几个“普遍共识”深入人心:全球经济进入复苏轨道,复苏基础尚不稳固;全球通胀拉响风险警报,新兴市场形势尤为严峻;财政巩固已成大势所趋,欧洲债务风险更是亟须应对;货币紧缩渐成全球风尚,美联储加息箭在弦上;金融危机深度动摇美国霸权,国际货币体系多元化不断推进。

这些童叟皆知的共识让市场潜移默化间自发屏蔽了一种可能:不是每个经济体都自觉地走在这些全球性共识所描绘的“正确”道路上,霸权者依旧能运用“相对”不一致的行动来获取霸权收益。

这个霸权者,就是美国。

标普引发的“准政策反应”

在危机后轰轰烈烈的国际货币体系改革大讨论的熏陶下,市场很容易产生幻觉,将群雄并起、新生代顶天立地的长期愿景当作正在发生的既成事实。

但实际上,多元化不可能一蹴而就,危机确实动摇了市场对美国的信心,但美国在全球经济和国际金融市场中的霸主地位并没有发生根本变化。根据IMF4月初发布的最新预测,2011年,根据购买力平价调整后的美国经济总量在全球的占比依旧高达19.38%,即便到2015年,这一比例可能还会高于18%。霸权地位为美国利用“双松”政策搭配谋求个体利益最大化奠定了基础。

所谓“双松”,并非绝对意义上的宽松,而是相对意义上的宽松,具体包括两层内涵:一是美国财政政策和货币政策相对主要经济体更趋宽松,二是美国财政政策和货币政策相对市场预期更趋宽松。

对于世界经济而言,美国这种谋定后动、试图搭便车的“双松”政策显然是有损全球整体利益的,但这种“于己有利、于人无益”、“对内刺激增长,对外输出通胀”的阳谋,之所以未能引起市场高度关注,正是因为深入人心的“普遍共识”为其提供了隐蔽:复苏的基调确定和美国的强势表现让市场放松了对美国政策偏好增长的警惕;欧猪五国主权债务危机的一波三折让财政巩固的焦点聚集在欧洲;金砖五国通胀数据的不断飙升则让货币紧缩的焦点聚集到了新兴市场。在这些掩护之下,美国政策搭配的“相对宽松”并不引人注目。

直到有一个或是无畏,或是无邪,或是无心的小孩随口指出了“皇帝新装”的真相,美国“双松”政策阳谋才忽然之间受到了市场的广泛关注。4月中旬,标准普尔出人意料地将美国主权债务的前景展望从稳定降至负面,而其他18个和美国一样拥有AAA主权评级的经济体均没有负面的前景展望;过去22年里,在标普212次类似举动中,更有118次随后跟随着主权信用评级的调降。

一石激起千层浪,标普的举动立刻引发了市场震动。但值得关注的是,相对于市场反应,即美国主权CDS的小幅上升、美国几大股指的轻微波动和美元汇率的小幅震荡,标普对美国风险的警告引发了更大、更快、更强烈的“准政策反应”: 美国财政部立即发表声明,声称标普低估了美国国会和白宫解决财政问题的能力;财长盖特纳高调宣称,解决美国赤字问题的前景正在改善,美国并无真正失去AAA主权评级的风险;总统奥巴马的首席经济顾问古尔斯比则表示,白宫与国会正就削减长期联邦债务走向共识,并暗示标普的举动包含政治意图;而与美国政府潜在关系颇为密切的某国际投行,也第一时间从技术层面发布了偏向乐观的分析报告,其对2013年美国财政赤字GDP占比的预估为4.5%,明显优于标普基于悲观假设和乐观假设预估的6%和4.6%。

让更多人知道事件的真相,把本文分享给好友:上一篇:全球坐标下的结构性改革

下一篇:对法国制造的重新想象

更多"标普揭破美国阳谋"...的相关新闻

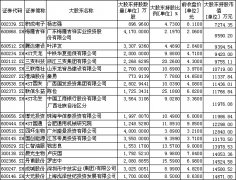

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]