胡晓炼:央行将把稳定价格总水平放在更突出位置(2)

“十一五”期间,人民银行围绕完善有管理的浮动汇率制度方面做了大量工作:一是大力推进外汇市场建设,为以市场供求为基础的人民币汇率形成机制提供制度支持。引入询价交易方式和做市商制度,改进人民币汇率中间价形成方式,同时大力发展银行间人民币远期、掉期市场,完善人民币远期汇率定价机制,积极稳健开展货币掉期操作。二是在有管理的浮动汇率制度下,建立人民币汇率间接调控体系,建立并逐步完善外汇一级交易商制度。三是加强和改进外汇管理,不断拓展对外投资渠道,陆续出台了一系列政策,放宽企业、居民持有外汇的限制。拓展金融机构和企业的对外投资渠道,成立国家外汇投资公司,拓宽外汇储备的投资领域。同时加强跨境资金监管,防范短期套利资本流入。

汇率形成机制改革以来,人民币汇率双向波动,弹性逐步增强,汇率形成的市场基础逐步扩大,市场供求在汇率形成中的作用不断增强。完善有管理的浮动汇率制度,是根据我国国情和发展战略作出的选择,符合完善社会主义市场经济体制的改革方向,符合落实科学发展观的要求,是我国深度融入全球化条件下国家利益的需要,符合我国长远和根本的核心利益。有利于促进结构调整和全面协调可持续发展,有利于抑制通货膨胀和资产泡沫,有利于增强宏观调控的主动性和有效性,改善宏观调控能力,维护战略机遇期。

三、利率市场化改革稳步推进,利率在货币政策传导中的作用进一步增强

我国利率市场化改革的目标是建立健全由市场供求决定的利率形成机制,中央银行通过运用货币政策工具引导市场利率,保持经济平稳健康发展,合理配置资源。“十一五”期间,人民银行在推动利率市场化工作上取得新进展:一是构建货币市场基准利率,建立健全我国市场利率体系。2007年上海银行间市场拆放利率(Shibor)正式运行以来,Shibor在货币市场利率体系中的基准地位逐步确立,正逐步成为货币市场、票据市场、债券市场以及衍生产品市场的定价基准。二是全面实现了货币市场和债券市场利率的市场化,存贷款利率浮动幅度进一步扩大,放开了贷款利率上限和存款利率下限,调整了房贷利率浮动下限,扩大商业银行自主定价空间,更大程度地发挥市场在利率决定中的作用。三是加强对金融机构的利率定价指导,督促金融机构不断完善定价机制和提高定价能力,完善利率监测系统,引导金融机构合理定价。四是中央银行利率调节体系逐步完善,中央银行运用货币政策工具引导市场利率的能力进一步提高,中央银行票据和回购利率发挥了引领利率走势的作用。总的来看,“十一五”期间,我国金融机构定价水平显著提高,微观主体对利率的敏感性不断增强,利率在调整资源配置和传导货币政策中的作用进一步显现。我国利率市场化是一个不断推进和完善的过程,需要培育各方面的条件,如增强金融机构的定价能力和风险管理能力,提高客户的自我选择、自我保护能力,创造良性竞争的市场环境,等等。下一步,人民银行将继续积极促进各方面条件的成熟,根据“十二五”规划的要求,有规划、有步骤、坚定不移地推动利率市场化。

四、货币政策工具体系进一步丰富,发挥出总量调控和结构调整的重要作用

公开市场业务与存款准备金工具相互配合,加强银行体系流动性管理。由于国际收支双顺差导致货币被动投放较多,加强流动性管理成为近年来我国金融宏观调控面临的重要问题。早在2003年,人民银行就开始通过发行央行票据加强银行体系流动性管理。“十一五”期间,人民银行加强对银行体系流动性供求情况和市场环境的分析监测,以发行央行票据为主、国债回购操作为辅,创新操作工具,通过调整公开市场操作规模、节奏以及工具组合,合理调整各期限品种操作利率等方式,灵活开展公开市场操作。2006年至2010年11月,共开展公开市场操作约33万亿元,其中发行央行票据约20万亿元,开展回购操作约13万亿元。在运用公开市场操作进行日常流动性管理的同时,还充分发挥存款准备金工具主动性较强,能够深度冻结流动性的特点,通过灵活调整准备金率加强流动性管理。“十一五”以来,存款准备金率上调24次,下调4次,此外,通过实施差别准备金工具,将总量调控和个体风险差异结合起来,加强流动性管理,引导信贷合理投放。“十一五”期间,人民银行通过搭配使用公开市场操作和存款准备工具,适应形势变化,调控流动性水平,为经济平稳运行创造了良好环境。

让更多人知道事件的真相,把本文分享给好友:上一篇:Facebook的幕后

更多"胡晓炼:央行将把稳定价格总水平放在更突出位置(2)"...的相关新闻

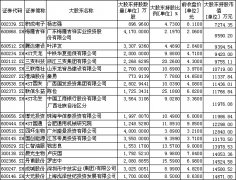

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]