通胀预期升温 5大受益板块贯穿投资主线

综观本轮行情,转型、升值、通胀、估值等概念轮番活跃,成为行情发展的投资主线,并成为推动大盘强劲上攻的主要动力。为了方便广大投资者更加精准地把握当前的投资机会,本报即日起推出热点寻踪系列报道,深度挖掘上述主流概念的行业属性和投资价值,供投资者参考。

10月份PMI为54.7%,连续三个月回升。在预示经济增长进一步企稳的同时,也说明通胀压力在继续积聚。今天,本报推出系列报道之一——通胀篇,从银行、农业、有色、煤炭、食品饮料等行业的角度,梳理抗通胀板块的投资脉络。

银行板块 受益加息因素提升估值水平

国家统计局公布数据显示,9月CPI继续刷新2008年10月以来的新高至3.6%,与市场预期一致。分析人士的最新观点认为,年内之顶仍未到达,10月CPI同比涨幅将达4%,再创新高。

与此同时,全球新一轮量化宽松政策的预期,使得流动性宽松将成为明年推高中国通胀的主要外因。而国内收入分配制度改革,资源价格改革等一系列措施亦相继展开,与食品价格、天气因素等叠加,都将成为加剧通胀的潜在因素。

在此背景下,中国人民银行宣布,自10月20日起上调金融机构人民币存贷款基准利率0.25个百分点。

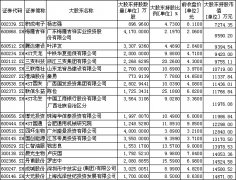

分析人士认为,从加息的方式来看,活期存款利率不变,一年期存贷款幅度均等上调25个基点,二年期、三年期和五年期存款分别上调了46、52和60个基点,而一年期以上的贷款上调幅度为20个基点。此次由于活期存款利率未变,虽然长期存款上调幅度远高于长期贷款上调幅度,但目前银行短存长贷的资产负债结构下,对银行息差的影响仍是正面的。综合测算可提升2011年银行息差水平约8个基点。兴业银行、招商银行和建设银行的受益幅度较大,分别为12个基点、11个基点和11个基点。

此次加息后,上调2011年盈利预测2-4个百分点。对应此次加息后,整体的利润影响将在2011年体现,上调对11年息差的假设,对应对2011年净利润预测上调2-4个百分点。因此加息对银行的综合影响偏正面。

估值方面,目前,A/H溢价指数为0.99,银行股PB/全部A股PB为0.68。对比历史水平来看,银行股目前的估值水平仍处在低位。

总体来看,随着建行、中行的配股融资申请均已通过证监会审核,包括南京银行、宁波银行配股增发都有望在四季度完成。主要银行的再融资已基本完成,未来银行股的融资压力有所减。加上通胀压力的进一步增强,央行再度加息的预期也逐步增强,并将对银行板块带来积极正面的影响。

食品饮料 适度通胀使防御性凸现

10月份,相比较于资源类行业的迅速上涨,食品饮料这种防守性行业相形见绌,全月涨幅仅为0.6%。今年前三季社会消费品零售总额累计增速18.3%,较去年同期的明显提高。食品饮料行业零售总额增速近期也保持快速增长势头,9月份增速达到38.8%,为近6个月新高,主要细分行业的全年业绩增长无虞。

目前看,业内普遍认为对后市将形成较大影响的主要因素有:十二五规划和经济结构调整进程、货币政策进入紧缩通道、人民币升值与美元走弱可能带来的输入性通货膨胀、以及国内流动性充裕下的物价压力。在全球流动性泛滥的背景下,适度的通胀可能使食品饮料行业的防御性继续凸现,但随着通胀进程的加速,可能导致成本压力逐步向农产品以外的制造业传递,大宗商品等价格继续提升,投资热点也可能随之而发生改变。

食品饮料未来两个月的行情,更多地是受到部分短期因素的影响。

西南证券认为,首先,货币政策进入观察期,温和通胀下有防御性机会。流动性充裕背景下,CPI的压力会继续存在,如果在货币政策中性偏紧的预期之下,物价上涨的势头或将有所抑制,温和通胀继续保持,食品饮料行业防御性的机会则将继续存在。

其次,行业业绩前期已有良好基础,四季度末将开启消费旺季。再者,十二五规划将带来行业热点的短暂炒作,持续性不强。第四,美元问题。美联储将在月初讨论货币政策,二次量化宽松规模引发全球关注,但市场已有一定预期。如果实际规模小于预期,则国际大宗商品价格可能出现调整,国内资源类股票涨势将会受到抑制,而防御性股票可能出现机会。而美元继续贬值则可对全球大宗商品继续产生推升作用,国内输入型通胀的压力增大,但前期资源类股票已有较大涨幅,即便美元刺激超出预期,预计上升空间也十分有限。

让更多人知道事件的真相,把本文分享给好友:更多"通胀预期升温 5大受益板块贯穿投资主线"...的相关新闻

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]