边境调节税能给美国经济带来福音吗?

如果汇率不能充分并及时地调整,那么边境调节税的影响就大大不同了。出口商的利润可能增加,但进口商将会受损,尤其是服装、石油和零售行业。

美国洛杉矶一辆满载集装箱的列车。 图片来源:视觉中国

入主白宫数周以来,特朗普(Donald Trump)政府能否兑现大选中承诺的减税政策一直为外界所关注。就在特朗普内阁重申大规模税改即将到来之际,改革方案中的细节正在美国国会、企业界和学术界引发巨大争议。

众议院共和党人近日公布的方案中一个重大变化在于,税改有意将现行的美国企业所得税转变成所谓的“基于终点的现金流税”(destination-based cash flow tax)。其中一个关键主张是,企业税应实行“边境调节”(border adjusted)机制。这将直接在美国税法中引入一个新的概念。

据总部位于华盛顿的独立智库税务基金会(Tax Foundation)介绍,按照现有税法,美国企业的税基是企业所得利润(大致相当于收入减去成本),边际税率为35%。其成本包括州级和当地税赋、商品销售成本、付息等其它企业投入。同时,购置资本投资项目的企业,需要在几年或几十年内对其成本折旧或注销。对于企业汇回美国的海外利润,会先扣除一个抵免额度后再征税。这一抵免额等于对应收入在海外已缴纳税额。

共和党的方案计划通过五大措施将现有企业所得税转变为“基于终点的现金流税”:

1.税率降低至20%;

2.企业不再需要对资本投资进行折旧。相反,企业可以按照购置方式完全核销,或将资本投资视作支出;

3.企业海外所得利润无需再向美国国税局纳税;

4.企业不能再把利息当作企业支出扣除(这样可以减少借贷融资);

5.企业税将实行“边境调节”机制。

“边境调节税”的概念由美国经济学家阿兰·奥尔巴赫(Alan J. Auerbach)在1997年和2010年的两篇论文中提出。边境调节税通常在增值税背景下被提及,它适用于所有的国内消费。对于在国内生产、但在海外被消费的商品和服务,边境调节税并不适用。

边境调节依照“基于终点”原则进行。该原则主张,税务征收应基于商品最终消费地(终点)而非产地。世界上大部分增值税都遵循着“终点原则”。不过,这一原则也适用于零售营业税,企业所得税和碳排放税。共和党提出的计划正是将该原则引入企业所得税。

按照边境调节税制度,美国企业不能再把进口成本从收入中扣除。与此同时,出口和其他海外销售收入将会免税。也就是说,原本可能鼓励企业将利润和盈利活动转移至美国之外的一个激励因素被取消了。

《华尔街日报》的解释说,这一计划就像是针对贸易赤字征税。按照独立测算,它将在10年内征收大约1万亿美元,从而可能有助于弥补减税等政策提议导致的财税减少。特朗普在竞选中除了承诺减税,还提出加大基础设施建设投资。外界认为这可能降低财政收入,加大美国债务负担。

边境调节税与选择性关税有很大不同。边境调节税创造了一个公平竞争的环境,无论产地是哪里,所有在美国消费的商品都面临着同样的税率。

要分析边境调节税对于美国企业的具体影响,一个关键因素在于美元汇率。布鲁金斯学会(Brookings)高级研究员威廉·盖勒(William G. Gale)指出,基于简单经济学理论,边境调节税最大程度的影响是美元快速上涨,也就是美元升值。

有两种方法可以分析这一问题。首先,出口免税将提升对美元的需求,因为外国消费者需要更多美元来购买更多从美国出口的商品。类似地,对进口征税可能将限制世界范围内的美元供应,因为美国人会减少从海外购买商品。这两种后果将推动美元升值,同时对交易中美元的数量会产生互相抵消的影响。

第二种方法是从“国民收入核算恒等式”来看待。按照这个理论,国内储蓄和国内投资之差必须等于出口和进口之差。如果边境调节税不影响储蓄和投资,那么它就不会影响到出口和进口之差。如果美元数量不变,那么美元的价格必须有所调整以保持这种均衡,这种调整就表现在美元汇率上(现实中,改革计划的其他方面有可能会影响到储蓄和投资)。

《金融时报》分析说,仅从理论意义上来说,如果对进口商品征收20%的企业税,那么美元应该会升值15%到25%。进口商品会因为征税而在美国变得更昂贵,但随后美元升值会抵消这种影响。与此类似,免税给美国出口商带来的好处也会因为美元走强而被抵消。因为美元走强会削弱其在全球范围的竞争力。这样看来,边境调节税对于美国消费者和贸易赤字的影响可能是“零”。

问题的关键在于美元汇率是否会作出“充分”调整。如果汇率充分调整,也就是美元根据边境调节税水平升值,那么就不会影响到贸易差额。出口水平、进口水平、国内价格水平、进口商和出口商的净利润都不会受到影响。

实际上,经济学界内外都对此存在大量怀疑。一方面,边境调节税很可能会影响到资本市场流动。一旦预期到美元升值,国际投资者将对资产配置做出调整。另一方面,由于美国目前进口额大于出口额,边境调节税将会在未来十年增加政府收入,因此可能影响到政府储蓄。

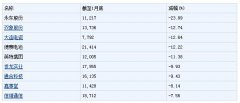

如果汇率不能充分并及时地调整,那么边境调节税的影响就大大不同了。出口可能增加,进口可能减少,贸易赤字可能缩小。随着进口成本增加,消费者价格可能上升,而这可能对低收入家庭造成不对称的冲击。出口商的利润可能增加,但进口商将会受损,尤其是服装、石油和零售行业。

美国企业界对于边境调节税分为“支持”和“反对”两大派。据投资百科(Investopedia)报道,美国国内本月成立了一个名为 “争取可负担商品美国人联合会”(Americans for Affordable Products Coalition ,简称AAPC)的组织,其中包括150家企业和对外贸易协会。该组织评估认为,边境调节税将使得食品、汽油和药品等日常商品的价格上涨至多20%。同时,边境调节税还威胁到数百万个就业岗位。这一组织还声称,由于边境调节税导致生活成本增加,美国中等收入家庭27%的储蓄可能蒸发。APPC没有公布其数据和推算过程。

“支持”派则组建了“美国制造联合会”(American Made Coalition),其中包括25家企业,他们宣称代表着“美国经济的各行各业”。这一组织认为,现有税制是“陈旧和有偏见的”,并且对国外进口商品形成了“补贴”。因此他们认为必须用新的税制取而代之,从而重振美国在海外市场的竞争优势。通用电气(General Electric )和波音(Boeing)已经向媒体证实他们是这个联合会的成员。

“美国制造联合会”还援引税务基金会的研究结果来支撑自己的主张。这些研究认为,边境调节税方案长期内将创造170万个新的就业岗位,并使国内生产总值增加9.1%、薪资增长7.7%。 税务基金会成立于1937年,发起者当中包括通用汽车(General Motors)等美国企业当时的高管。

一些美国知名经济学家也表达了自己的看法。原奥巴马经济顾问、美国财长拉里·萨默斯(Larry Summers)对CNBC表示,边境调节税可能在全球范围产生负面的连锁反应。他认为美元会因边境调节税而大幅升值,但升值幅度不足以保护进口商。他说:“这会在全世界引起金融问题,因为各种美元债务人将承受巨大压力。”

哈佛大学经济学家马丁·费尔德斯特恩(Martin Feldstein)早前接受Marketwatch采访时则将边境调节税称作是一个“非常好的方案”。他认为这将给政府带来1200亿美元的收入,而这些税收来自于外国企业。在他看来,美元升值将抵消进口成本的上升。

但费尔德斯特恩指出,人们不应忽视边境调节税带来的广泛影响。由于外国企业会成为“净受损者”,其他国家政府可能采取怎样的报复措施还不得而知。“这就像是,世界其他国家可能会说‘我们每年欠你额外的1200亿美元。”他说。

不过,其他国家的反对声可能会显得无能为力。因为边境调节税是给美国带来了一种增值税,而这是许多其他国家已经在实行的。他反问道:“他们会怎么说呢?说‘美国不能实施增值税’?”

他预测称,外国企业可能会宣称“边境调节税不是一种增值税”,并与美国产生争执。

上一篇:安倍赴美“朝贡之旅”得失几何

下一篇:安倍访美寻求深化日美经贸合作

更多"边境调节税能给美国经济带来福音吗?"...的相关新闻

每日财股

- 每日财股:南 玻A(000012)

投资亮点 1.宜昌南玻硅材料有限公司,公司控股93.97%,注册资本为146798万元。公司...[详细]