房地产信贷政策分化:三四线城市银行退出力度大

房地产信贷政策分化

兴业银行对房地产融资政策的调整,尚未引发其他银行“一窝蜂跟进”。尽管房地产可能出现“局部风险”,但银行未雨绸缪,已经开始考虑加筑“长城”

兴业银行暂停部分房地产相关贷款,或许只是银行业相关业务分化的一个缩影。

2月下旬,兴业银行年初调整房地产相关融资政策,一度引发市场震动。消息流出的第二天,沪深地产板块下跌超过5%,市场普遍担心,银行信贷政策的改变可能绷紧房地产企业资金链,从而引发局部风险甚至向外扩散。

此次兴业银行暂停与房地产相关的供应链融资和夹层融资,未涉及开发贷和个人按揭贷款。

为稳定市场情绪,在监管层的授意下包括五大国有银行、招商银行和民生银行在内的13家银行于2月26日集体发表声明,称近期未调整房地产信贷政策。

兴业银行随后正式公告,称为了进一步优化授信投向,调整资产结构,春节后要求各分支机构做好存量资产梳理及相关市场调研,并将在此基础上于3月底前出台新的房地产授信业务管理政策。在此之前,暂缓办理部分房地产新增授信业务,停办房地产夹层融资业务,所停办夹层融资业务规模在本行业务中占比极小,对该行经营没有实质性影响。

但去年以来,一二线城市房价一路高歌猛进,地王不断涌现;三四线城市则交易清冷,冰火两重天。房地产泡沫之声再度诱发市场对风险的隐忧。分裂的房地产表象,也迫使银行在信贷政策上处于两难,而普遍采取区别对待的策略。

兴业信号

在国内银行中,兴业银行快人一步较早布局房地产,一直被看作该类业务的风向标。根据中金公司测算,该行截止2013年上半年所有表内房地产相关融资规模高达5000亿元,在股份制银行中排名靠前。

除了总量可观,兴业银行较为倚重同业市场开拓负债业务,相应地在投资端房地产融资形式也更为多样化,夹层融资、信托融资、同业业务项下的融资渠道发达。此类业务接触的项目较之传统表内融资项目资质有所降低,对风险的感受也更为直接和敏感。因此市场对兴业银行的政策变动关注度颇高。

兴业银行新年伊始做出的房地产信贷政策调整,究竟是出于何种原因?

一位兴业银行分行负责人解释,类似的政策微调不定期都在执行,只不过这次赶上政策敏感期所以引起了市场关注。对于为何要暂停一些房地产相关贷款业务,他表示“看不清路的时候,自然的反应是要踩一点刹车”。

而根据兴业总行发布的文件,此次政策调整的动机是认为“在经济下行,资产价格泡沫过大,货币政策紧平衡的环境下,风险急剧上升,一旦发生风险暴露,处置起来将十分困难”。介于股权和债券之间性质的夹层融资,由于对应项目资质弱于传统开发贷款,风险更大,因此在此次调整中被暂停。

另外一层原因则来自监管导向。2013年监管层一直对银行表外业务持规范和限制态度,资产配置灵活的兴业银行感受到更多的压力。

“这次对夹层融资的调整,实际上是在等政策,未来政策明朗了,允许我们做就做,毕竟市场有需求。”上述人士称。

至于兴业银行贸易融资项下的房地产供应链融资被暂停,内部人士称,涉及到的主要是房地产有关企业,诸如门窗、水管、水龙头等供应商。至于钢铁、水泥等一直以来的过剩行业,有专门的指导意见,一直是严格限制的政策。

此次房地产供应链融资被暂停并非突然,兴业银行涉及房地产业务范围广,融资形式灵活,一些走得过快,触及风险较多的业务暂停甚至回缩都是可以预计的。上述人士称,虽然这两年房地产融资还在继续扩大,但是银行对于宏观经济环境和房地产大势的判断已经发生了根本性的变化,而不同地域的风险也在分化,三四线城市房产供大于求,银行退出是正常的经营决策。同行交流的信息是,各家银行都会在不同的板块有不同程度的退出,房地产业务的导向也会有明显差别。

“目前的房地产大的信贷政策确实没有变,但是分支行具体项目判断和选择上已经表现出不同,只是不公开承认罢了。”一位国有大行分行人士说。

兴业银行此次调整,除了行业普遍的判断,部分原因来自自身,其政策变化也不可过度解读。

过去几年兴业银行虽然一直受益于先知先觉的房地产战略,但也一直受到各种舆论和监管政策的困扰。银监会近年来持续警示信贷行业集中度风险,兴业银行表内表外融资中房地产行业比重明显高于同业受压最大。

“兴业银行一直以来被称为半个地产股。”兴业银行一位地方分行负责人称,对于房地产的资金配置要压缩总量占比。他理解这次的政策调整是“微调”,而非对房地产业看衰的战略大转折。

“未来房地产仍然是(兴业)的重要业务,市场有这样的需求,业务肯定要继续做下去。”他认为。

目前,兴业银行各家分行正在向总行汇报相关业务数据和分析结果,而最终的总行政策调整还存在很多变数。

据兴业内部人士分析,总行政策的调整动机部分来自资本、存款等资源的约束。网点较之同类银行稀少的兴业银行,一直以来存款规模有限,资产配置方面对回报率要求相应较高。

“从现有的情况看,我们的业务分布范围太广了。”兴业银行一位北方省分行副行长称,新的思路就是怎么把钱投到更有效率的地方去。另外,“部分地区,特别是三四线城市是否存在操作违规等情况,也需要排查一下,明确政策。”

地区分化

据了解,目前多家银行对于房地产区域选择采取更谨慎态度,资源重点倾斜一二线城市,对于供大于求的三四线城市则尽量回避。

“部分银行的退出力度会非常大”一位股份制银行公司部人士说,三四线城市的房产基本供大于求,退出是正常的。

在近期13家银行集体否认调整房地产政策的公告中,除了否认调整房地产信贷政策,称房贷业务一直正常开展,没有下发过额度收紧和暂停办理的通知外,部分银行也在强调“将根据市场变动采取有保有压的房地产信贷政策”。激进者如平安银行仍在大举拓展房地产业务。其3月7日发布的2013年业绩报告显示,该年其房地产贷款规模近科翻倍。而保守者则有意识回避传统房贷的风险点。

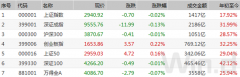

中金公司对银行业的相关调研结果为,2014年银行将收紧“三四线城市住宅和一二线城市商业地产”两块业务。

一位近期考察了所在分行地区房地产业务的大行人士称,“银行自然的选择就是看成交量。”一二线城市房产交易的火爆对应三四线城市的冷清,冰火两重天。

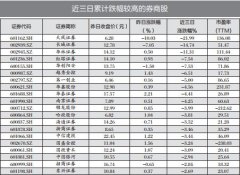

根据中国指数研究院2月发布的《中国主要城市房地产市场交易情报》,2014 年1月监测的43个城市成交量环比超九成下跌,其中蚌埠下跌幅度最大,为56.78%,其次是大连,下跌53.11%。反映在价格方面,报告显示1月一二线城市价格稳中有涨,三四线城市价格稳中微降。

“成交量是金标准。”上述大行人士称,“2013年房地产项目开工多,今年的供给增加,部分城市的房地产库存压力大,加上信贷政策比较紧抑制了需求,可能全年的成交量都会不振。”

这一判断在银行人士中较有代表性。另外一位在信贷管理和风险部均有多年经验的大行人士认为,房地产行业作为周期性行业黄金期已过,现在同时遭遇多重压力,从国际资金回流到国内宏观经济下行和宏观政策的收紧趋势,以及居民收入增长状况来看,都难以支撑房地产继续快速上涨。

“但是房价本身并不是银行做业务时最关键的判断标准,还是要看成交量。”他认为,这是今年房地产政策“有保有压”的一个重要标准。

部分房地产企业去年大举进行土地收购,因此未来一年财务杠杆可能进一步上升,但受到国内融资环境明显收紧的影响,其销售目标是否能达到预期存在很大不确定性。从年初开始,多家银行大幅压缩个人住房按揭贷款新增额度,并采取利率上浮的策略。

中国银行首席经济学家曹远征认为,过去几年房地产价格上涨的驱动力正在发生根本转变。城市化过程中,大城市在提供就业和发展机会方面存在很大优势,存在“跨越进城”的现象,“一步来到大城市,而不是选择小县城一步一步来”。他认为这会加剧房地产行业在地域上的分化。过去一年个别三四线城市房地产泡沫破裂就是开端。

风险权衡

兴业银行对房地产融资政策的调整,目前尚未引发其他银行“一窝蜂跟进”。目前银行业人士以及监管层普遍认为,房地产可能出现“局部风险”。

银监会年初明确2014年银行业监管工作重点时强调,切实防范和化解金融风险隐患。严控房地产贷款风险,高度关注重点企业,继续强化“名单制”管理,防范个别企业资金链断裂可能产生的风险传染。这是在2013年“加强名单制管理和压力测试”之外,特别提出要重视“局部风险”暴露。

根据银监会数据,2013年上半年银行新增房地产贷款中,房地产开发贷款占24.55%,同比下降12个百分点;个人购房贷款占74.17%,同比上升13.1个百分点。

“开发贷本身总量有限。”曹远征认为,本身可能产生的风险也是可控的,国际经验表明房地产风险需要重点关注个人按揭贷款大量断供的可能性,这会造成一系列的资金流动性问题,从而传染和放大风险。但是一直以来,国内个人按揭贷款严格执行30%甚至更高的首付比例,因此大批断供的可能性大大降低。“总体看,系统性风险发生的可能性很小。”

房地产相关贷款所产生的不良资产,目前未对银行造成太大压力。

“从去年下半年的情况来看,房地产相关贷款上涨速度较快,且资产质量相比中小企业等贷款要好得多。”一位大行人士称。根据此前银监会发布的2012年数据,房地产相关贷款不良比率均低于行业平均,大行数据普遍低于1%。

尽管如此,银行已经开始考虑加筑“长城”,兴业银行首席经济学家鲁政委此前谈到银行应对可能存在的房地产局部风险时建议,除了“控制总量”,还要对不同品种和地区选择做调整,不能简单地追逐高利率。另外,在房地产走势不明朗的情况下,要设置合适的抵押率,增强自我保护意识。

商业银行最关心的房地产交易量如果持续下降,则可能带来更大的资金流动性压力。

曹远征提示,应当关注一个重要的深层次变化:去年召开的十八届三中全会释放信号,要加强市场在资源配置方面的决定性作用,这意味着分清政府和市场的关系将是长期的影响因素,政府负债投资的传统模式正在遭到质疑并发生深刻变化。中央对地方政府的考核指标也在发生变化,淡化GDP指标,强化任期内举债情况考核、审计和责任追究。

“政府的投资意愿和能力都充满变数。这可能在根本上改变房地产的走势。”曹远征认为,房地产预期如果发生转向就可能进入循环加速风险暴露。

本刊记者王培成对此文亦有贡献