机构旱涝保收 理财风险不该由客户完全"自负"

本报记者 汪敏华

最近,又有一些金融机构代客理财理出亏损。据报载,正在运行的 262款银行QDII产品中,收益为正的不到40%。有家银行两款 QDII近日浮亏竟达 31.69%和38.32%。让投资者郁闷的是:自己输了钱,银行却不担任何责任。代客理财的金融机构与投资者签订的是不平等条约:赢了,超额收益要分账甚至全部囊括;输了,金融机构管理费、手续费一分不少照提。论责任全部归投资者,称提示过风险:投资有风险,购买应谨慎。

旱涝保收包赚不赔

银行卖的理财产品如此。

一家银行最新发行了一款债券赢理财产品,这是一款非保本浮动收益型理财产品,产品公告中这样写道:

目前拟投资的债券组合预期年化收益率2.95%,扣除银行理财产品托管费和管理费等费用后,产品到期后,若所投资的债券组合按时收回全额资金,则客户可获得产品预期收益率为2.6%,即:产品预期收益率=理财产品投资收益率2.95%-0.35%(理财产品管理费、托管费等费用) =2.6%。理财计划实际投资收益率超过投资预期收益率时,超过部分由银行作为银行管理费收取。理财计划实际收益率低于或等于预期投资收益率时,银行不收取任何银行管理费。

这意味着,理财产品不管是正收益还是零收益或者是负收益,银行都是包赚不赔的。据了解,投资者购买理财产品需要支付以下几部分费用:销售手续费、理财资产托管费和产品管理费。其中,销售手续费和托管费是不管理财收益盈亏一定要扣除的。超过预期年投资收益率的收益,一般则被部分甚至全部充作产品管理费。

以此算来,投资者花10万元购买理财产品,首先得交给银行350元。投资者的收益还只能下不会上,即使理财产品突破预期收益,投资者也拿不到任何好处,超额收益的部分全归银行所有。但一旦亏损,却得投资者自己承担损失。

这种不平等条款不仅上述一家银行所制定,相当部分银行理财产品都是这样规定的。一些银行只对私人银行客户 “网开一面”,将超额收益部分归客户所有。

基金公司 “一对多”产品也如此。

“一对多”专户理财基金又称基金管理公司独立账户资产管理业务,是基金公司向高端个人和机构客户提供的个性化财产管理服务。根据证监会要求,单个 “一对多”基金账户人数上限为200人,客户准入门槛不得低于100万元,每年至多开放一次,开放期原则上不得超过5个工作日。相比普通的公募基金,其仓位更灵活,在股市走熊时,甚至可以空仓。由于其投资方式灵活多样,所以有人将其形容为“公募平台上的小灶”。根据规定, 在市场上涨实现正收益时,基金公司可以按净收益提取业绩提成,最高可达20%。但在市场下跌时,基金公司不会付出直接的代价。

同样,基金公司的基金产品也是不管市场如何,都照收最高1.5%申购费、最高0.5%赎回费以及1.75%的管理费和托管费。

利益共享风险共担

一个有趣的现象是:投资者如果自己买卖股票输了钱,一般都是要么怨大市场,要么自怨自艾,极少有和证券公司算账的。但是购买基金和银行理财产品则不然,如果基金净值下跌或者理财产品零收益甚至负收益,投资者的怨气大得多,往往会有投资者讨说法。尤其是对银行意见更大,投诉到消保委和媒体,甚至和银行对簿公堂,要银行赔偿损失。

炒股票、养基金、买理财产品,同样都是投资,投资就有风险,为什么投资者的风险心态会如此不同?其中很大一个因素在于股票买卖大多是自己操作,愿赌服输。而基金公司和银行理财产品则打着 “专家理财”的旗号销售,投资者正是对 “专家理财”寄予厚望才会将钱交给基金公司和银行打理的。

但结果,不少 “专家理财”水平不敢恭维。记者不久前接到一个读者投诉,说她在2007年7月购买了一个1元面值的基金,时至今天,这个基金的净值还徘徊在0.8元附近,但她自己操作的股票不仅早已解套,而且盈利20%左右, “什么专家理财,还没我自己做得好呢。”事实上有这种评价的投资者并不是少数。

让更多人知道事件的真相,把本文分享给好友:更多"机构旱涝保收 理财风险不该由客户完全"自负""...的相关新闻

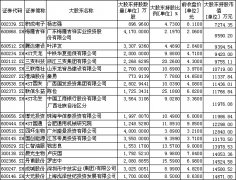

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]