关注融资平台问题防风险重在执行力

在严控之下,当前我国平台贷款高增势头有所缓解,商业银行对此类贷款发放十分谨慎。近日中国银行(601988)业协会发布的报告中,在一项“当前最受中国银行业关注的风险”调查时,有63%的银行家认为“地方融资平台贷款风险较突出”,令其成为仅次于楼市调整而被银行家关注的风险。

全球金融危机爆发以后,各级政府主导的投资发挥了中流砥柱的作用,而地方融资平台作为投资主力,通过大规模融资推动城市化建设,对迅速启动内需和扭转经济过快下滑趋势,发挥了积极作用。但在这项调查中,有近半数的银行家认为,由于地方政府“多头融资”、“多头授信”,导致商业银行难以把握其总体负债情况,是商业银行在平台贷款上面临的最主要风险。

地方政府融资平台的贷款,通常在前三年项目建设期只需付息,建成后才开始还本。有专家估计,今年,地方政府的总收入合计约有2万多亿元,应偿付的贷款为1.3万亿元,压力并不大。到2012年,还本付息额将大幅攀升至2.7万亿元,而据估计,当年地方政府的财政收入约为3万多亿元,压力可谓陡增。由于今年的继续投放,2013年也应该特别关注。集中还本付息阶段到来,银行不良资产可能会随之显著上升。

地方政府通过融资平台贷款,为银行不良贷款的增加埋下了隐患。平台贷款涉及层面较多,由于数目庞大,如果做的不好,尤其对上市银行和国际化银行来说,评级机构就有可能将其降级,会直接影响海外融资的成本,也会影响中国银行业的国际声誉。因此,对于平台贷款的风险,各方都极为关注。

去年下半年以来,银监会按照“逐包打开、逐笔核对、重新评估、整改保全”的要求,开展了平台公司贷款的自查和清理。在严控新项目贷款风险的基础上,督促银行开展项目合规性的再评估,落实第一、第二还款来源,做实抵质押和担保管理,年底前重新分类,相应提足拨备,做好坏账核销。

6月30日,财政部、国家发改委、中国人民银行、银监会下发关于贯彻《国务院关于加强地方政府融资平台公司管理有关问题的通知》(以下简称《通知》)相关事项的通知(征求意见稿),厘定了地方融资平台债务分类的具体划分标准。

据悉,7月底,银监会也按照其标准通报了融资平台贷款“解包还原”情况及相关风险敞口,并安排了重新分类、整改保全,与政府和平台公司谈判追加风险缓释措施。

根据四部委上述《通知》征求意见稿阐释,国务院《通知》中所指“主要依靠财政性资金偿还的债务”,即融资平台公司因承担公益性项目融资任务举借,且偿债资金70%以上来源于一般预算资金、政府性基金预算收入、国有资本经营预算收入、预算外收入等财政性资金偿还的债务;“有稳定经营性收入并主要依靠自身收益偿还的债务”,是指融资平台公司因承担公益性项目融资任务举借,且偿债资金70%以上来源于公司自身收益的债务。其中,已注入融资平台公司的土地出让金和车辆通行费等专项收费收入暂计入经营性收益。

有相关人士指出,自银监会年初开展的融资平台贷款清查中,据各机构核查,全部地方融资平台贷款按还款风险被划分为三类:第一类为项目本身现金流量能覆盖本息偿还的贷款;第二类为第一还款来源不足、必须依靠第二还款来源覆盖贷款本息的贷款;第三类为项目本身借款主体、财政担保不合规或贷款本息偿还有严重风险的贷款。

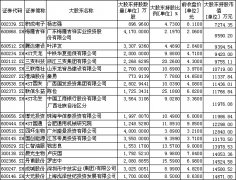

根据银监会初步统计,截至今年6月末,各级地方政府融资平台贷款余额为7.66万亿元。其中,上述第一类贷款约有2万亿元,占比27%,抽样检查后,可作为正常项目贷款;第二类贷款有4万亿元左右,约占50%;而第三类贷款占比23%。也就是说,真正存在银行呆坏账风险的地方贷款约是1.76万亿元。

某商业银行人士透露,由于四部委《通知》下达前,融资平台划分标准各方掌握的口径并不统一,7月底之后,银监会按照厘定后的统计标准,对融资平台贷款进行清查甄别规范工作,融资平台贷款余额数据可能还要有所增加。

让更多人知道事件的真相,把本文分享给好友:上一篇:节能减排夯实铝价上涨基础

下一篇:谁导演了A股市场的逼空行情

更多"关注融资平台问题防风险重在执行力"...的相关新闻

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]