八房企上半年销售超200亿 行业分化加剧

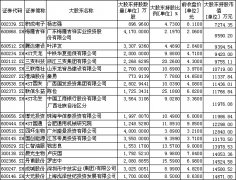

7月5日,万科公布的数据显示,上半年该公司销售金额为625.4亿元。新浪乐居与中国房地产测评中心(CRIC)发布的《2012上半年房企销售TOP50》则显示,万科销售额再居榜首,中海和保利分别以543亿元、493.1亿元分列二、三名,此外,有8家房企销售额超过200亿元。恒大、万科、绿地则占据销售面积榜单前三名。

上半年,各大开发商都经历了奋力出货的时期,大部分品牌房企的销售业绩超出预期。30家品牌房企中有17家销售额同比实现上涨。与此同时,负债率居高不下,仍是房企面临的主要风险之一。

持续走低的资金杠杆率

“企业‘追赶’销售额为的是尽快覆盖融资、负债成本,但盲目扩大融资,债台越来越高,即使拥有亮丽的销售业绩,也会随时面临崩盘的危险。”华南一家知名房企财务监控部门负责人向《华夏时报》记者表示,“早前房子不好卖,现在楼市有回暖迹象,销售额有了保证,如何利用销售回款是考验房企战略的关键。”

上述人士认为,房企的资金包袱并没有抛下,应该根据自身情况,选择合理的拨备部分覆盖融资成本,并尽量减少下阶段继续高成本融资的可能。

数据显示,今年1月-5月,房企资金杠杆率降至2.35的历史低位,较今年1-4月的2.39进一步下降,在2009年-2011年,房企资金杠杆率分别为3.19、2.71和2.44。资金杠杆率数值一降再降,显示房企的资金压力巨大。

“持续走低的资金杠杆率和高负债率是房企,也是该行业的定时炸弹。如何‘排毒’,是衡量房企能否在本次调控中调整自身资产结构的关键因素。”上述房企负责人称。

她所指的“毒”,是行业在“重资产模式”下陷入恶性循环,以致资金和资源利用效率一直在低水平运行。

北京贝塔咨询中心最新发布的报告认为,政策和市场的频繁波动,不仅冲击了激进扩张的企业,在目前以重资产为主的模式(即主要以依赖土地规模扩张为主)下,也削弱了地产行业整体的运营效率。

上述报告显示,尽管就行业整体而言,已经过了最坏的时期,市场风险有所释放,但行业整体对外部金融资源的依赖度却更高,一旦银行、信托等金融系统出现坏账风险,并导致对地产行业的信贷紧缩,将使整个地产行业出现源于金融系统而非地产市场的连锁反应。

该中心通过对50家重点上市公司财报研究发现,目前已有六成房企突破了财务安全底线,并指出地产金融风险已经超越地产市场风险,成为下一阶段房企面临的最主要风险。

行业分化加剧

今年上半年,房地产行业掀起了新一轮整合潮。数据显示,今年以来,上市房企有关股权转让的公告数量比去年同期增长超过六成,而本年涉及房地产的股权及资产交易预计将突破2500亿元。此外,包括SOHO中国、中航地产、恒大以及招商地产在内的多家房地产企业也在行业内进行积极的股权并购。

戴德梁行中国投资部联席主管叶建成预测,未来房地产行业的并购案例会不断增多,其中包括房地产企业间的并购,房地产私募基金的收购以及国内险资的收购。

在整合过程中,行业分化也在加剧。

上海易居房地产研究所副所长杨红旭在接受媒体采访时表示,现在地产行业呈现强者愈强、弱者愈弱、分化加剧的态势。大型房企逆势扩张,销售增速同比正增长,但小型房地产公司已经开始负增长,日子越来越难过。这将逼迫中小企业退出,大型房企的市场占有率将进一步提高。

而上海易居分析师周建成则认为,目前来看,房地产企业的资金链还没有到普遍面临断裂的境地,但是确有部分企业资金吃紧难以为继。对于有资金有实力的企业,并购不失为实现业务快速拓展的一种选择。

周建成指出,当前,房企并购呈现出实力分化和整合提速的特点,即并购方多为在资本市场上摸爬滚打多年,或由地方向全国辐射的大型房企;而被并购方则多是有项目或土地,但体量小、融资渠道少的中小房企。

瑞银此前的一项研究显示,如果调控政策持续下去,预计到2012年底,主要上市开发商的市场份额可能会由2007年的7%增长到20%左右。

上一篇:传商业银行75%贷存比指标将取消

更多"八房企上半年销售超200亿 行业分化加剧"...的相关新闻

每日财股

- 每日财股:老板电器(002508)

投资亮点 1.多品牌经营扩张市场空间:低端子品牌名气已运作,2010年已发展700多家终...[详细]